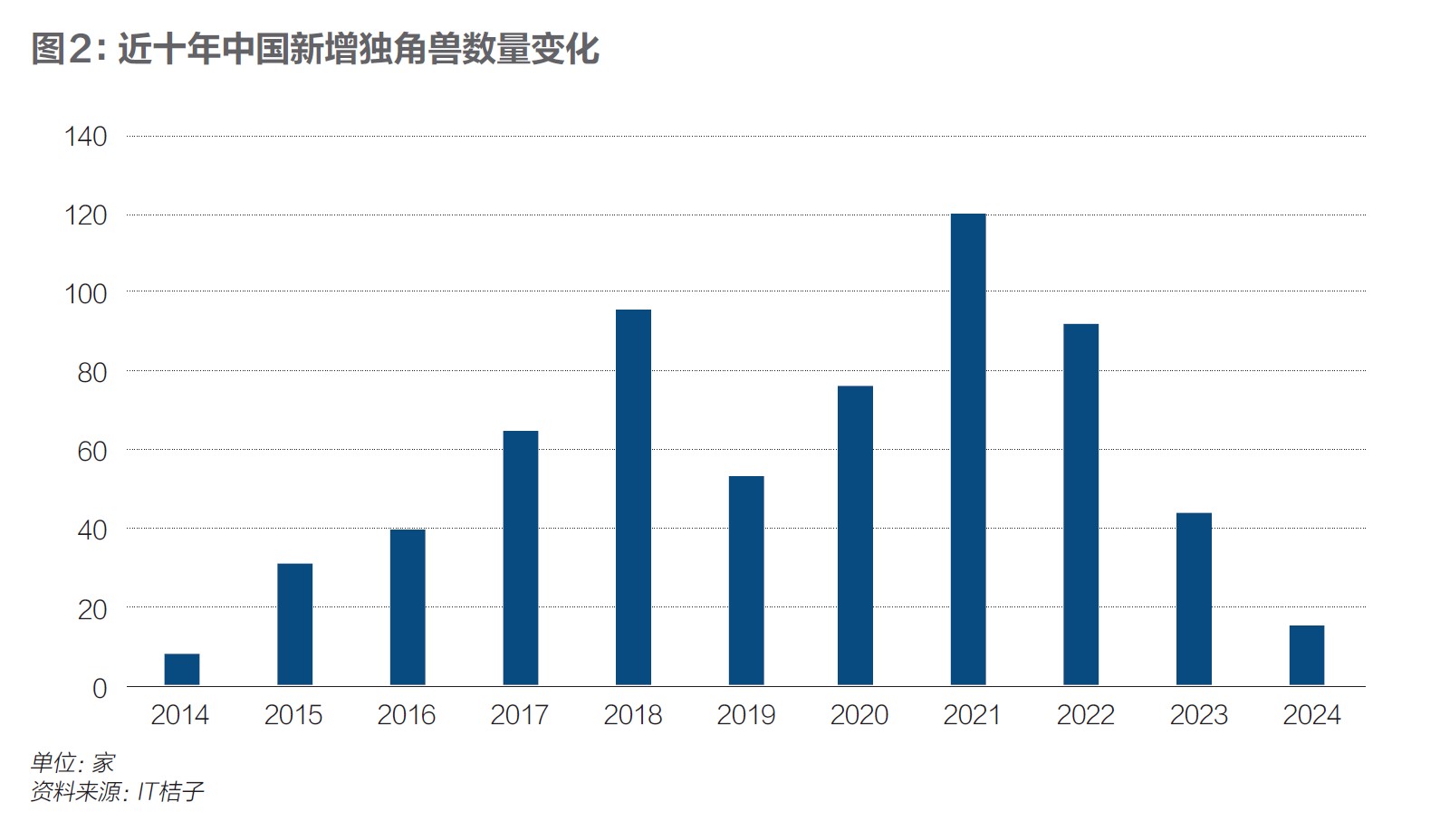

新增数量下降更多反映的是经历了前几年的资本炒作浪潮之后,市场去泡沫化的趋势,对于中国独角兽生态的高质量发展并不是坏事。我们更应该关注独角兽的长期良性发展能力、技术创新和商业模式创新的含金量、对实体经济的促进作用和社会及商业价值

“独角兽”的概念由美国风险投资家Aileen Lee在2013年提出,用以形容那些估值10亿美元以上又未在股票市场上市的科技创业公司。那时,估值如此高的公司着实罕见(仅有39家),如阿里巴巴、推特、Uber、Airbnb等——自那之后,创业热潮愈演愈烈,异常宽松的货币环境帮助风投公司筹集到的廉价资金以前所未有的速度涌入初创企业。

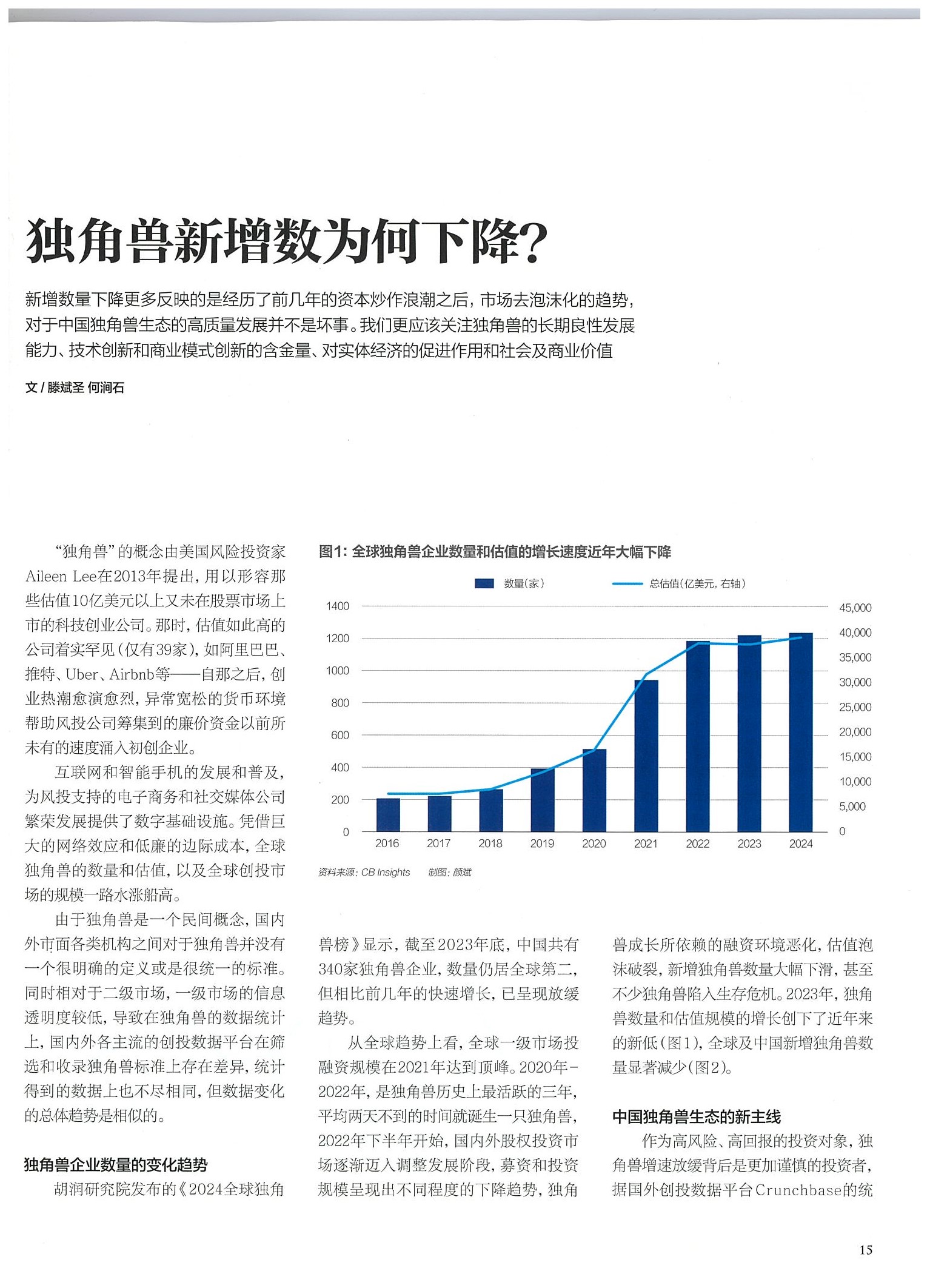

互联网和智能手机的发展和普及,为风投支持的电子商务和社交媒体公司繁荣发展提供了数字基础设施。凭借巨大的网络效应和低廉的边际成本,全球独角兽的数量和估值,以及全球创投市场的规模一路水涨船高。

由于独角兽是一个民间概念,国内外市面各类机构之间对于独角兽并没有一个很明确的定义或是很统一的标准。同时相对于二级市场,一级市场的信息透明度较低,导致在独角兽的数据统计上,国内外各主流的创投数据平台在筛选和收录独角兽标准上存在差异,统计得到的数据上也不尽相同,但数据变化的总体趋势是相似的。

胡润研究院发布的《2024全球独角兽榜》显示,截至2023年底,中国共有340家独角兽企业,数量仍居全球第二,但相比前几年的快速增长,已呈现放缓趋势。

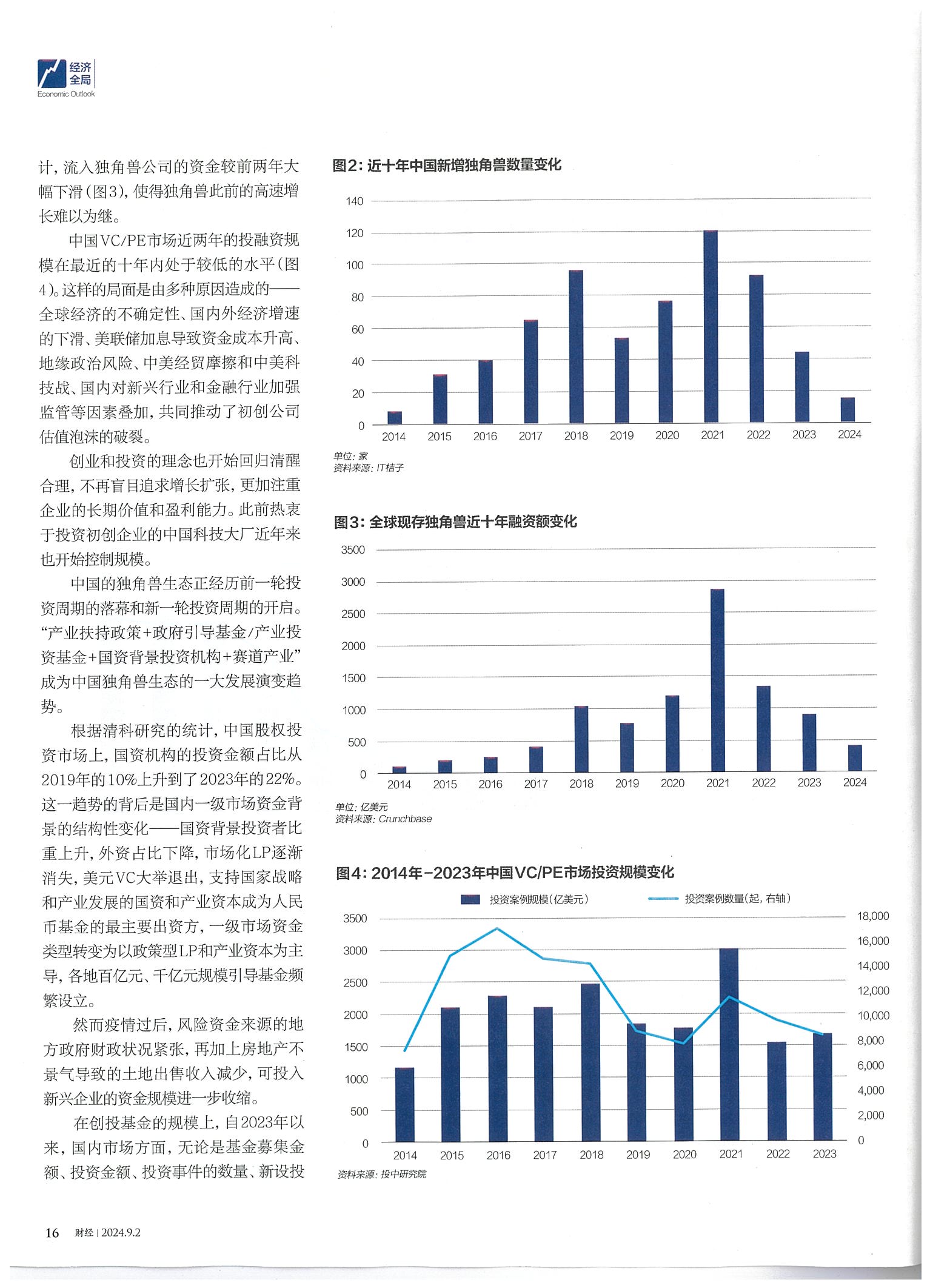

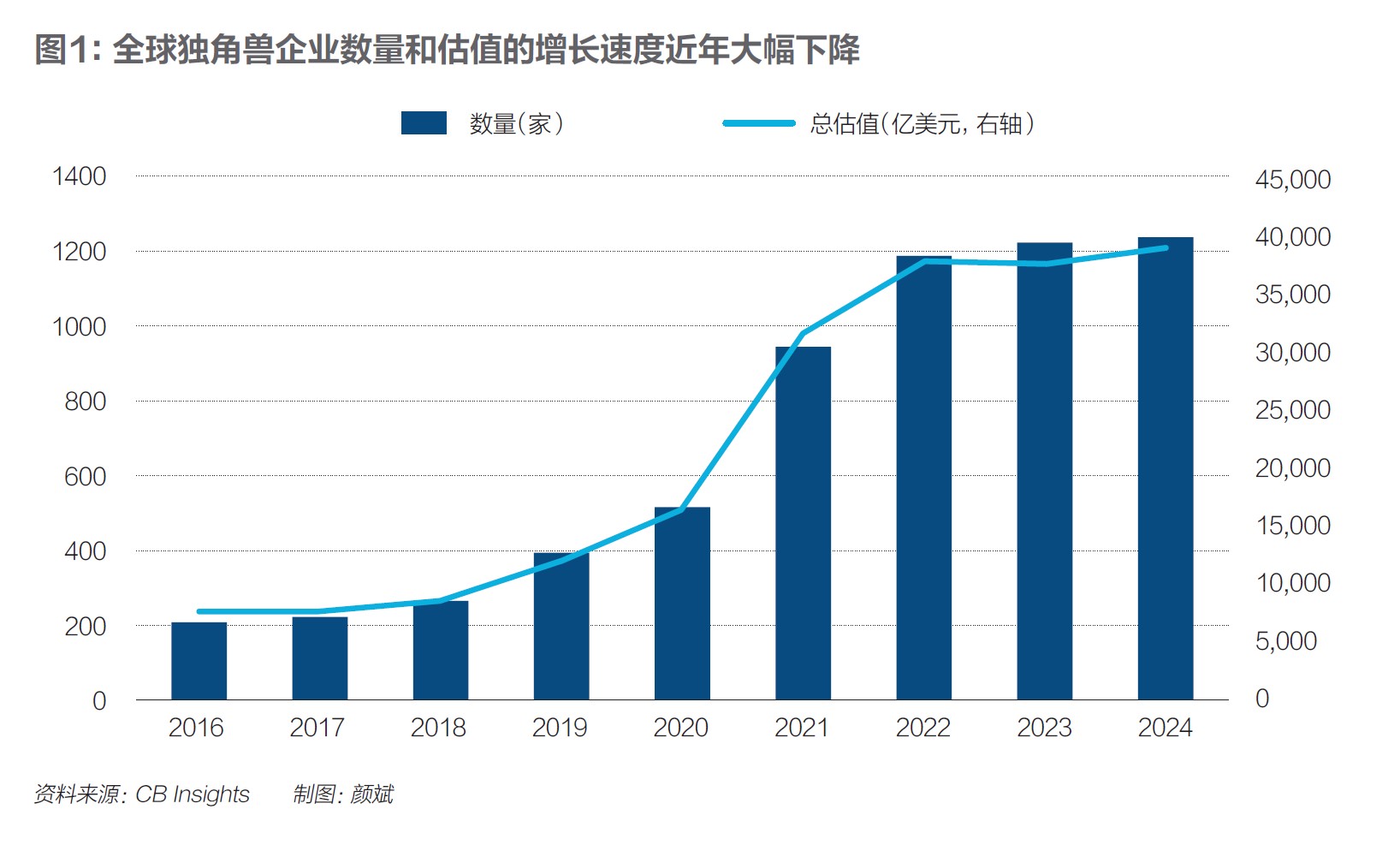

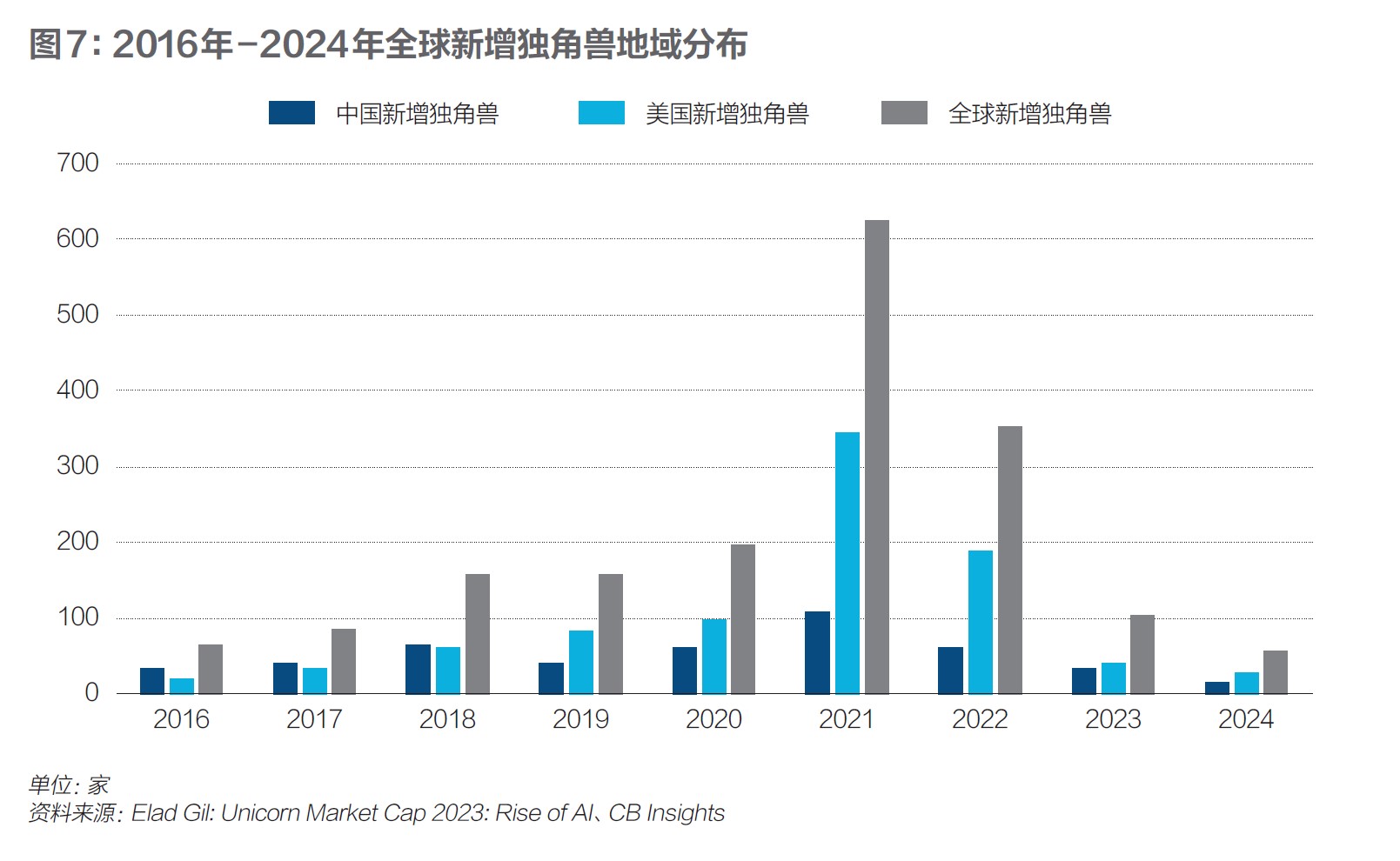

从全球趋势上看,全球一级市场投融资规模在2021年达到顶峰。2020年-2022年,是独角兽历史上最活跃的三年,平均两天不到的时间就诞生一只独角兽,2022年下半年开始,国内外股权投资市场逐渐迈入调整发展阶段,募资和投资规模呈现出不同程度的下降趋势,独角兽成长所依赖的融资环境恶化,估值泡沫破裂,新增独角兽数量大幅下滑,甚至不少独角兽陷入生存危机。2023年,独角兽数量和估值规模的增长创下了近年来的新低(图1),全球及中国新增独角兽数量显著减少(图2)。

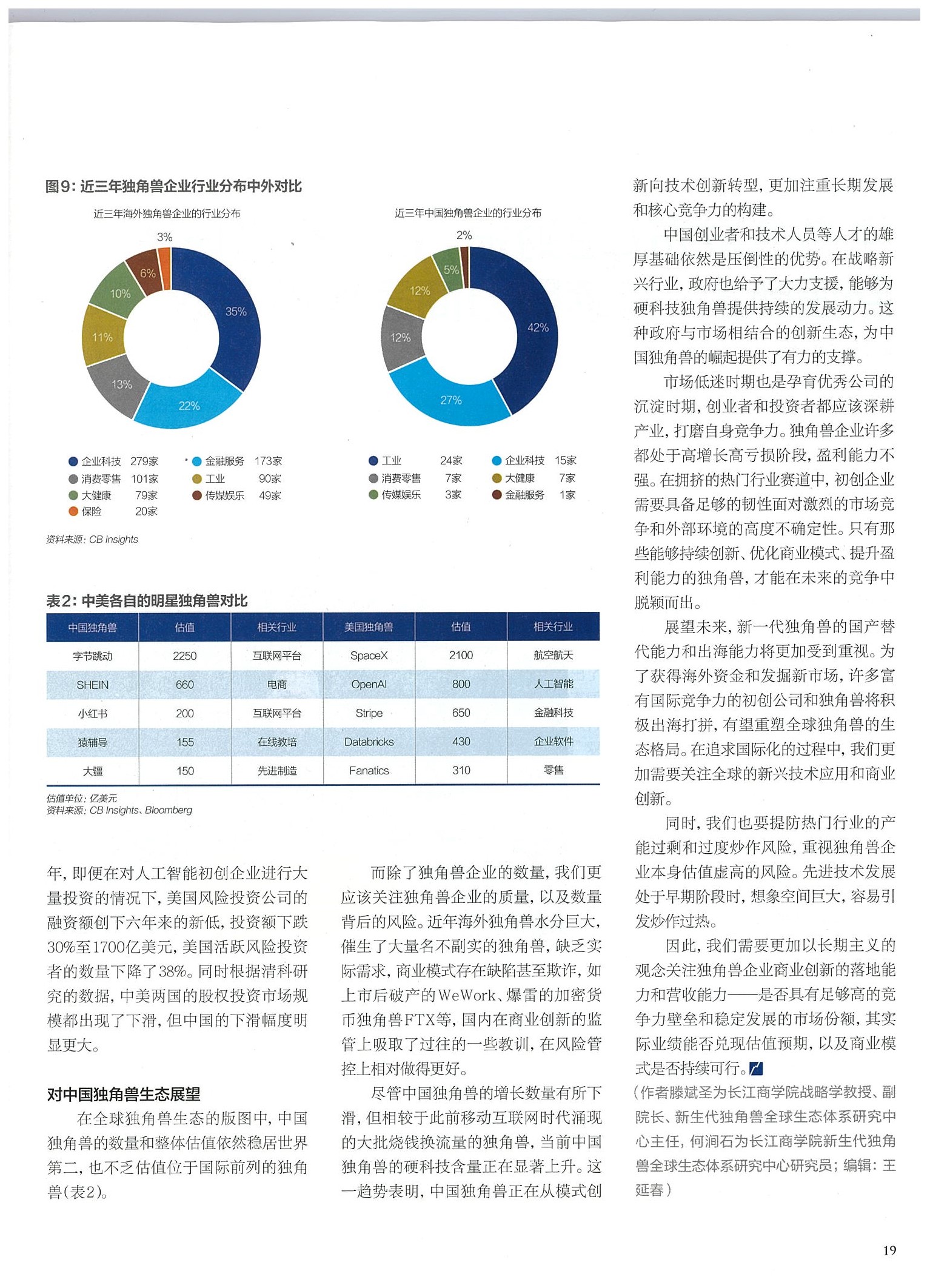

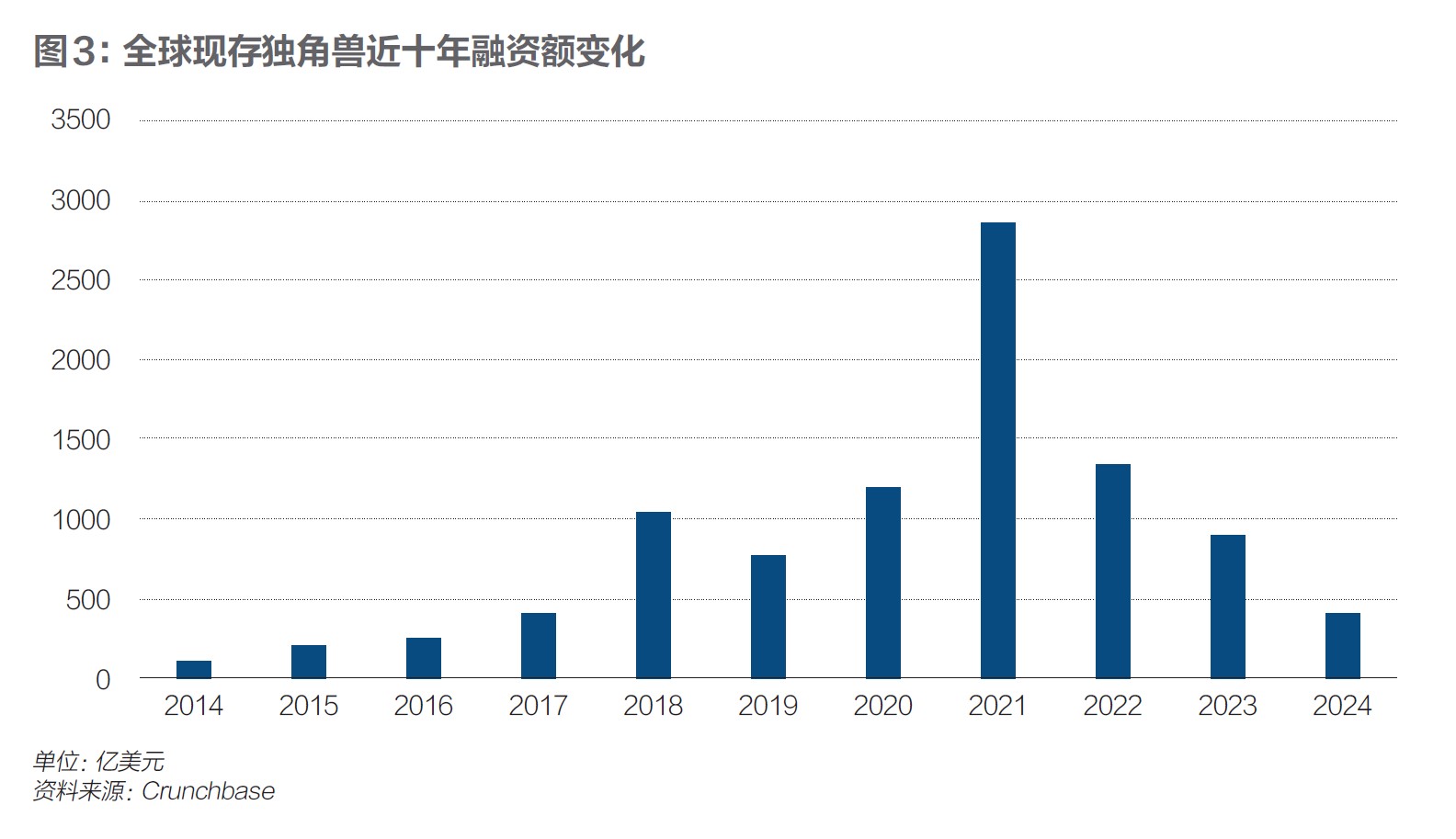

作为高风险、高回报的投资对象,独角兽增速放缓背后是更加谨慎的投资者,据国外创投数据平台Crunchbase的统计,流入独角兽公司的资金较前两年大幅下滑(图3),使得独角兽此前的高速增长难以为继。

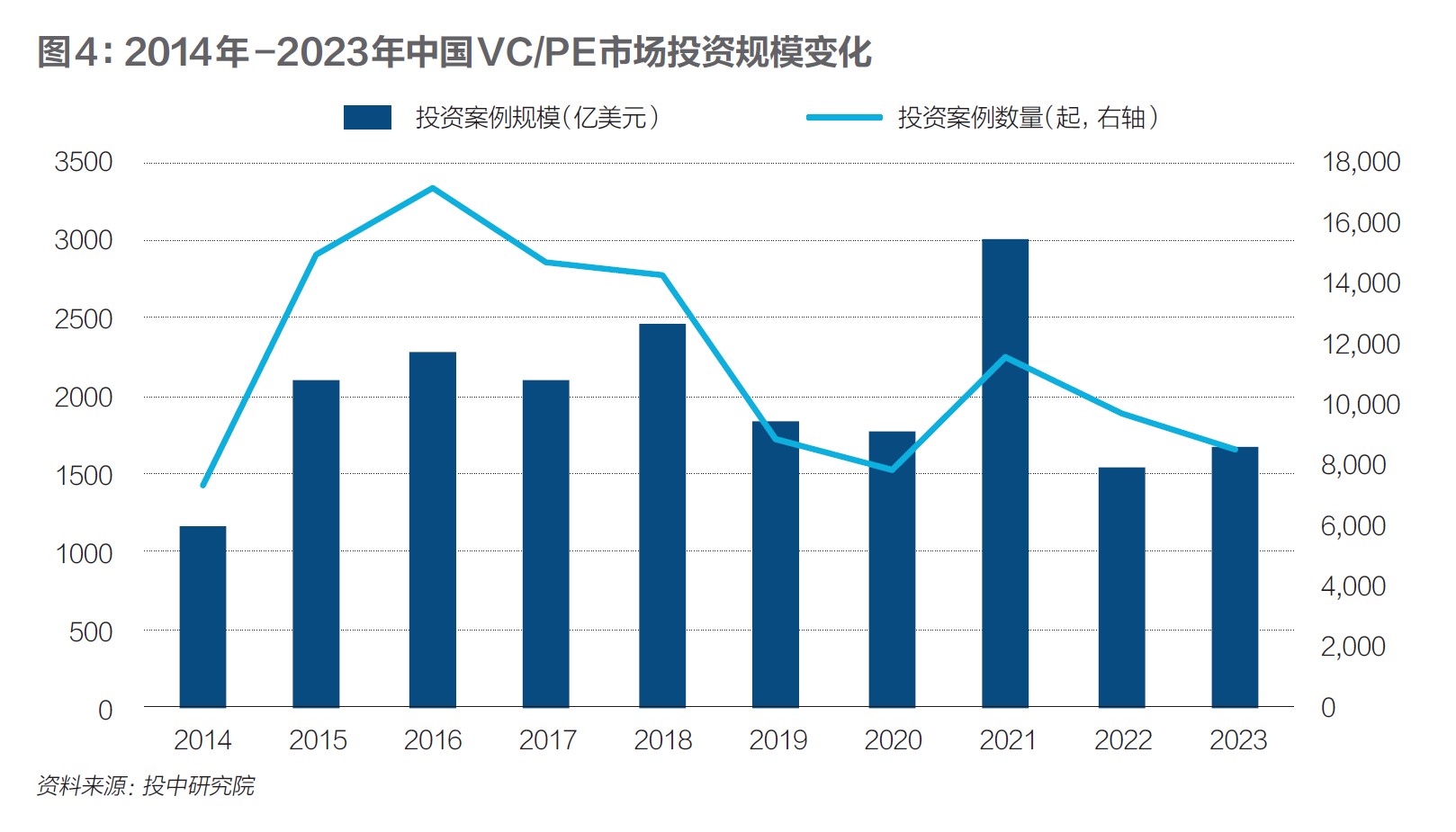

中国VC/PE市场近两年的投融资规模在最近的十年内处于较低的水平(图4)。这样的局面是由多种原因造成的——全球经济的不确定性、国内外经济增速的下滑、美联储加息导致资金成本升高、地缘政治风险、中美经贸摩擦和中美科技战、国内对新兴行业和金融行业加强监管等因素叠加,共同推动了初创公司估值泡沫的破裂。

创业和投资的理念也开始回归清醒合理,不再盲目追求增长扩张,更加注重企业的长期价值和盈利能力。此前热衷于投资初创企业的中国科技大厂近年来也开始控制规模。

中国的独角兽生态正经历前一轮投资周期的落幕和新一轮投资周期的开启。“产业扶持政策+政府引导基金/产业投资基金+国资背景投资机构+赛道产业”成为中国独角兽生态的一大发展演变趋势。

根据清科研究的统计,中国股权投资市场上,国资机构的投资金额占比从2019年的10%上升到了2023年的22%。这一趋势的背后是国内一级市场资金背景的结构性变化——国资背景投资者比重上升,外资占比下降,市场化LP逐渐消失,美元VC大举退出,支持国家战略和产业发展的国资和产业资本成为人民币基金的最主要出资方,一级市场资金类型转变为以政策型LP和产业资本为主导,各地百亿元、千亿元规模引导基金频繁设立。

然而疫情过后,风险资金来源的地方政府财政状况紧张,再加上房地产不景气导致的土地出售收入减少,可投入新兴企业的资金规模进一步收缩。

在创投基金的规模上,自2023年以来,国内市场方面,无论是基金募集金额、投资金额、投资事件的数量、新设投资机构的数量上,都呈现出一路下滑的趋势。前些年大批成立的投资机构也在经历洗牌,国资背景的投资机构占比逐渐升高,投资风格上也更加谨慎。从国家到地方,越来越多政策出台,引导耐心资金入场。

政府背景的资金倾向于聚焦各地产业重点培养方向的专精特新“小巨人”:专注于细分市场、创新能力强、市场占有率高、掌握关键核心技术、质量效益优;以及在当地发展出符合国家重点扶持产业的项目,能在当地设立总部、建厂、招工、纳税。

以政策导向,投资于战略新兴产业的创投不再完全关注估值的增长,而是呈现出了“投早、投小、投科技”的显著特征。硬科技企业整体的商业转化周期更长,难度更高,这也导致新兴独角兽企业主要源于由先进硬科技推动的商业创新,以及软科技赋能的产业数字化和智能化。

相较于曾经的“大众创业、万众创新”的提法,如今,初创公司的科技属性和商业变现能力更受到重视。重点投资赛道从金融创新、消费互联网、共享经济等相关概念和赛道转向半导体、新能源、高端制造等有硬科技属性的战略新兴产业和新质生产力方向,聚焦于科技创新,解决“卡脖子”问题,满足国产化替代的需求,赋能实体经济产业结构优化升级。

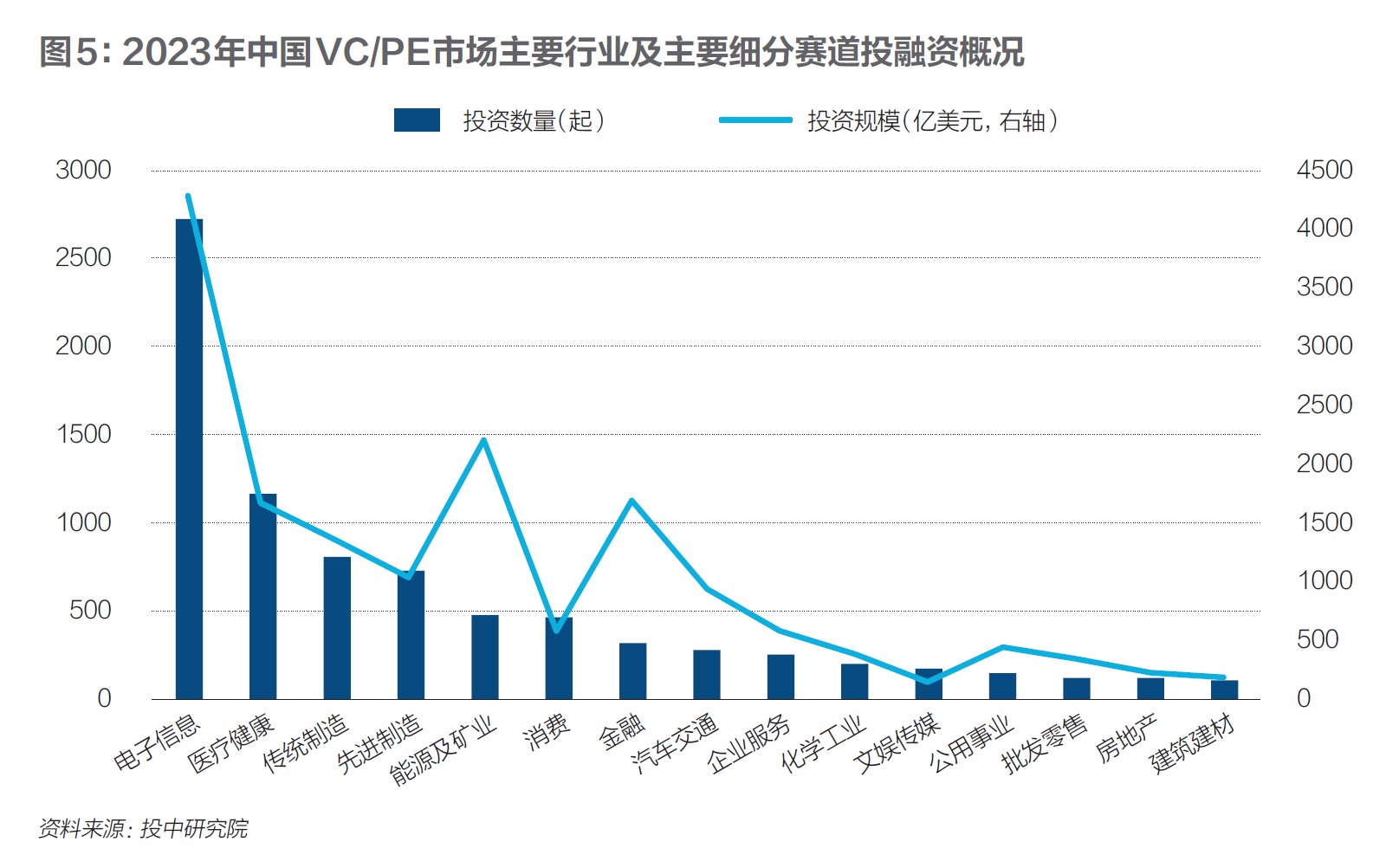

新一轮产业周期之下,科技创新成为国内投资市场的主旋律,电子信息行业愈发投资火热(图5),在账面退出回报的规模上也大幅领先其他行业。各细分赛道中,半导体产业链最为活跃。2023年以来,投资案例数量较多的前五大热门行业为半导体及电子设备、IT、生物技术/医疗健康、机械制造、清洁技术/新能源。

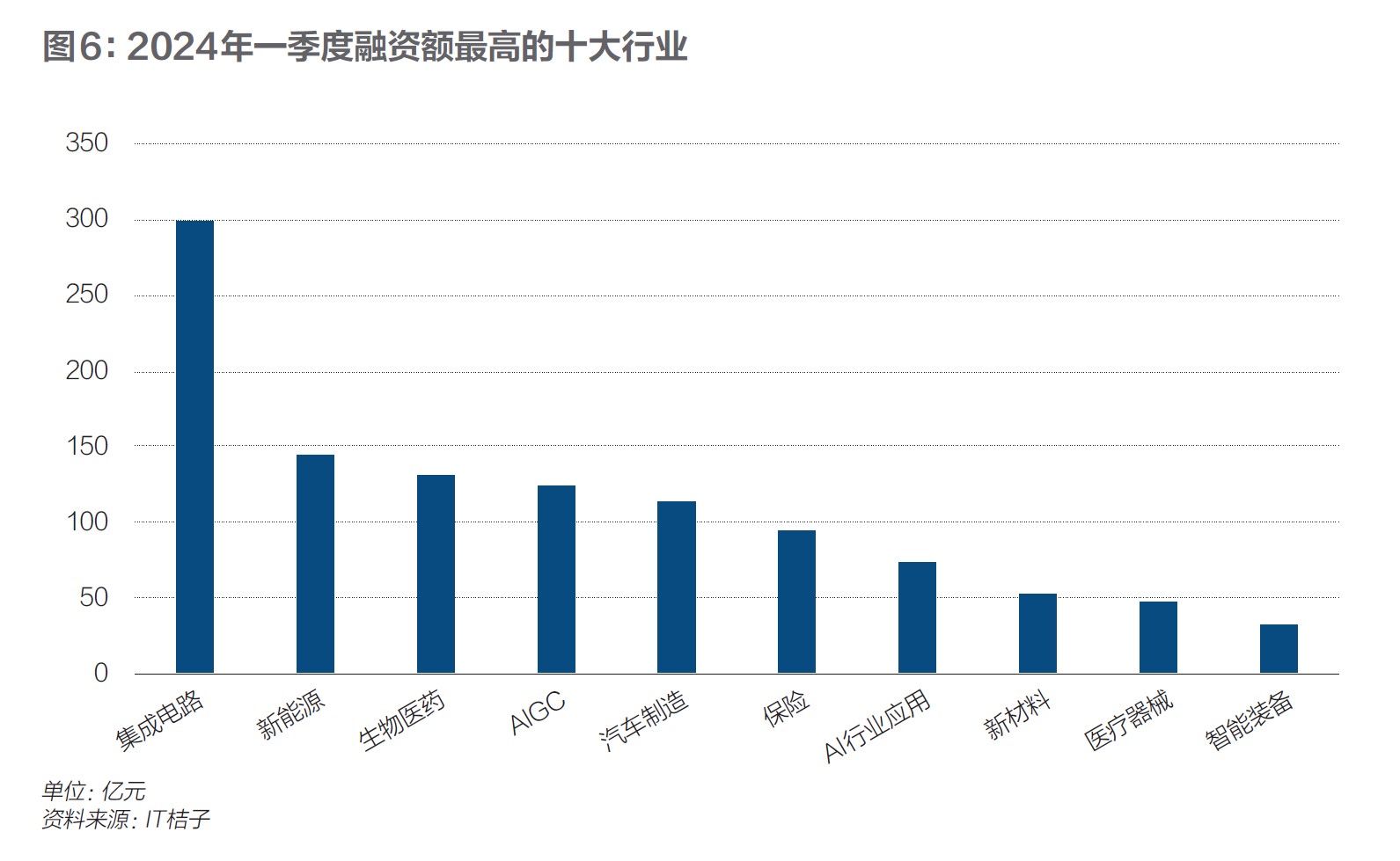

在热点风口上,生成式AI的火爆让人工智能成为当下最热门的商业创新趋势,从基础设施到商业应用的产业链机遇,正在驱动新一轮独角兽的不断诞生。2024年一季度,AIGC和AI行业应用的融资额合计已接近200亿元,超过新能源,仅次于近年来最为热门的集成电路(图6)。

创业风向的变化,出现迎合数字经济的发展新需求。随着智能手机带来的移动互联网红利期逐渐落幕,曾经风靡一时的“讲好商业故事+融资+烧钱换用户+境外上市”的平台经济逻辑已不再成立。

新一代独角兽的增长战略如今需更加务实,能够差异化竞争——资金成本上升的背景下,将营收增长置于现金或利润创造之上的“资本即战略”模式更加困难。

在当前环境下,科创企业被赋予了新的使命——它们需要更加紧密地赋能实体经济,无论是软科技还是硬科技,都必须展现出实实在在的技术含量。那些具备深厚学术背景和技术研发经验的“学者型”“专家型”创业者开始受到资本和市场的双重青睐。

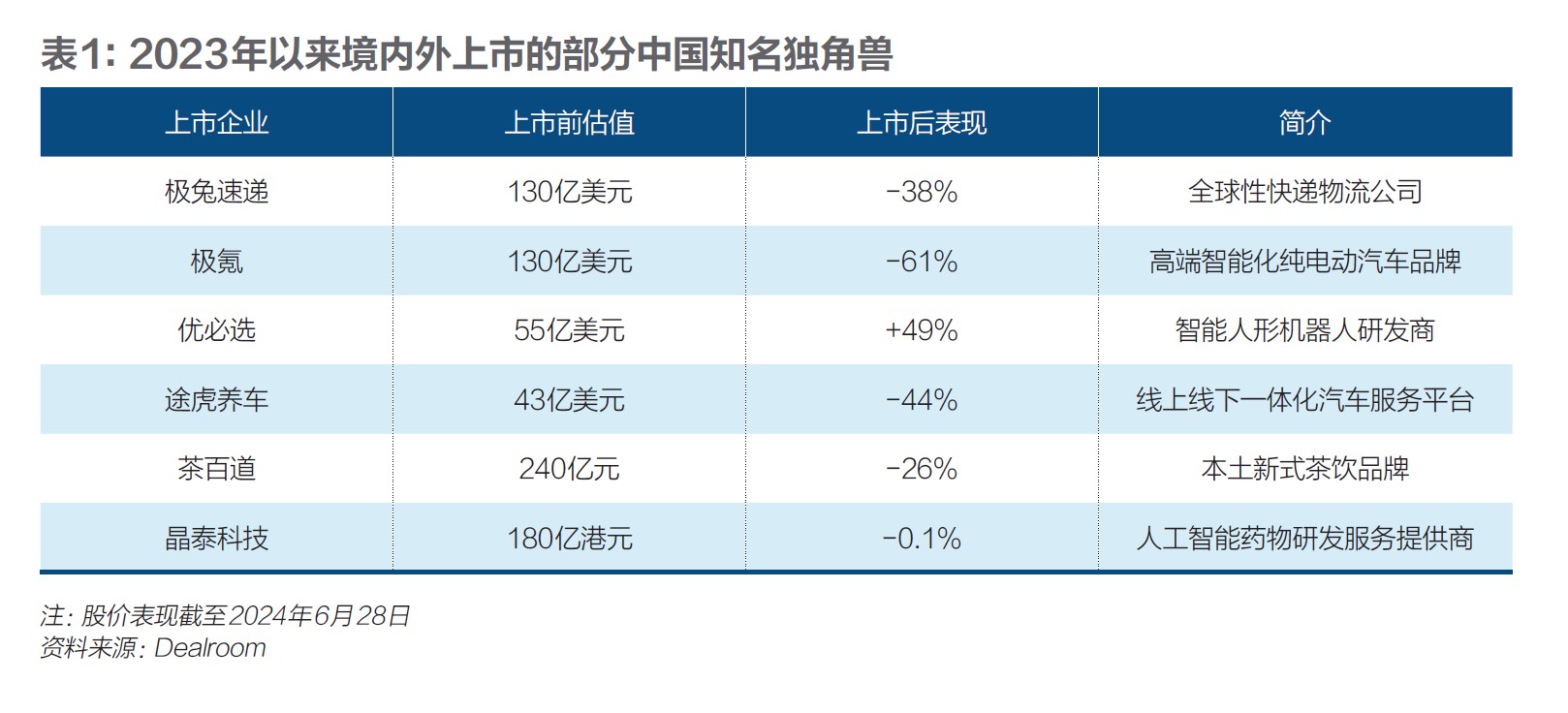

独角兽的退出难题。在市场的另一端,此前众多估值虚高的独角兽登陆二级市场后表现大多不佳(表1),客观层面上打击了独角兽的估值泡沫。对于中国独角兽企业来说,A股和美股监管方面加强了对中国企业上市的监管,IPO(首次公开募股)门槛提高,A股和港股市场低迷,IPO退出规模大幅下滑,独角兽投资者没有很好的退出渠道和退出回报,导致融资更加困难。

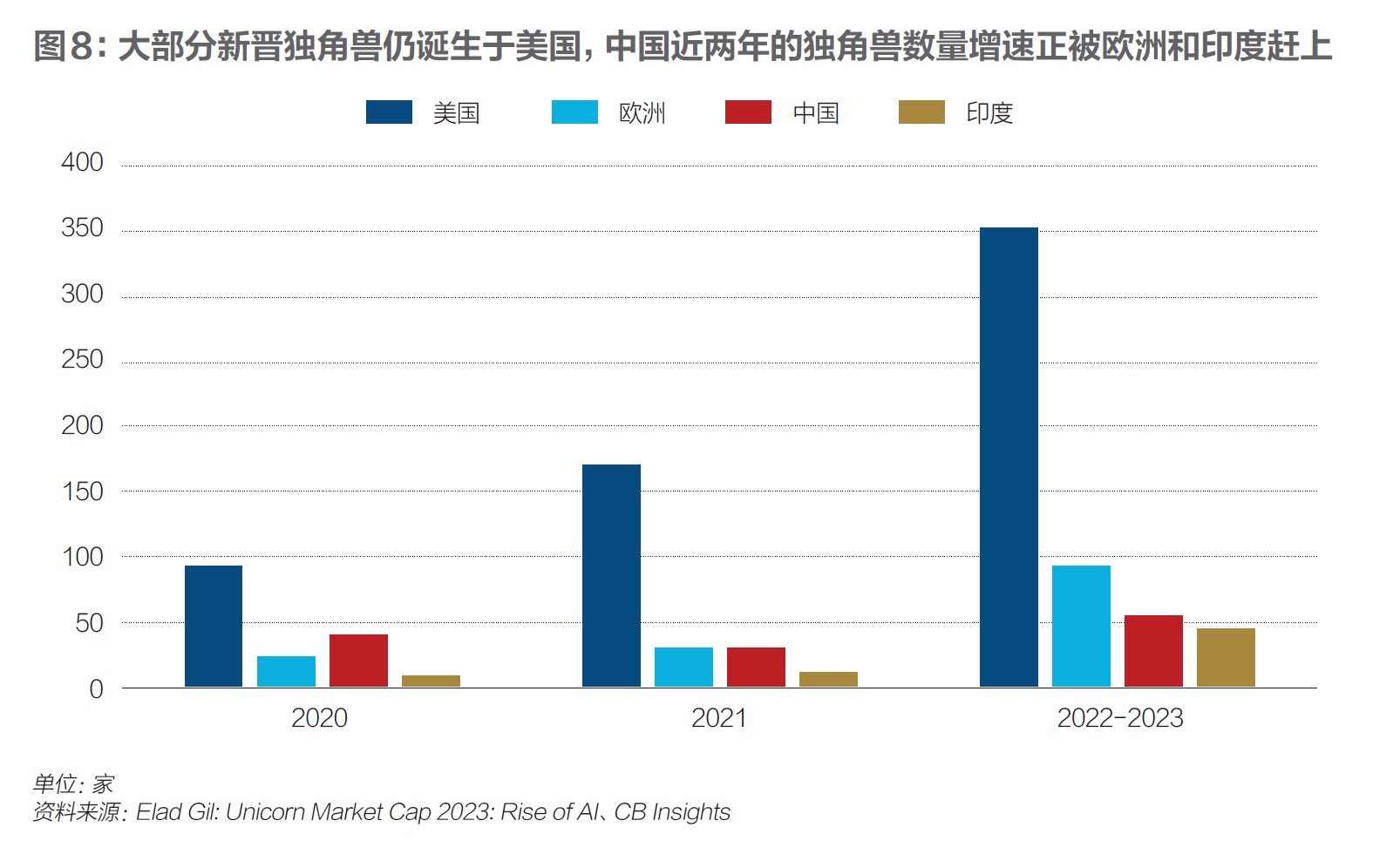

从新增独角兽的数量上看,中国新增独角兽数量仍然稳居全球前二,是全球商业创新的主要引擎。中国曾经一度在新增独角兽数量上引领全球,但2019年开始被美国超过(图7、图8)。

美国的资本市场和风投行业的发展更加成熟,规模也更大,拥有硅谷这样的全球创新中心和规模最大的科技企业,有更好的独角兽生态的发展基础。美国此前实施宽松的货币政策、美股市场近年来的强劲表现,吸引了大量风投资金,也推动了美国独角兽生态的发展,根据清科研究的数据统计,中国股权投资市场的规模仅约相当于美国市场的十分之一。

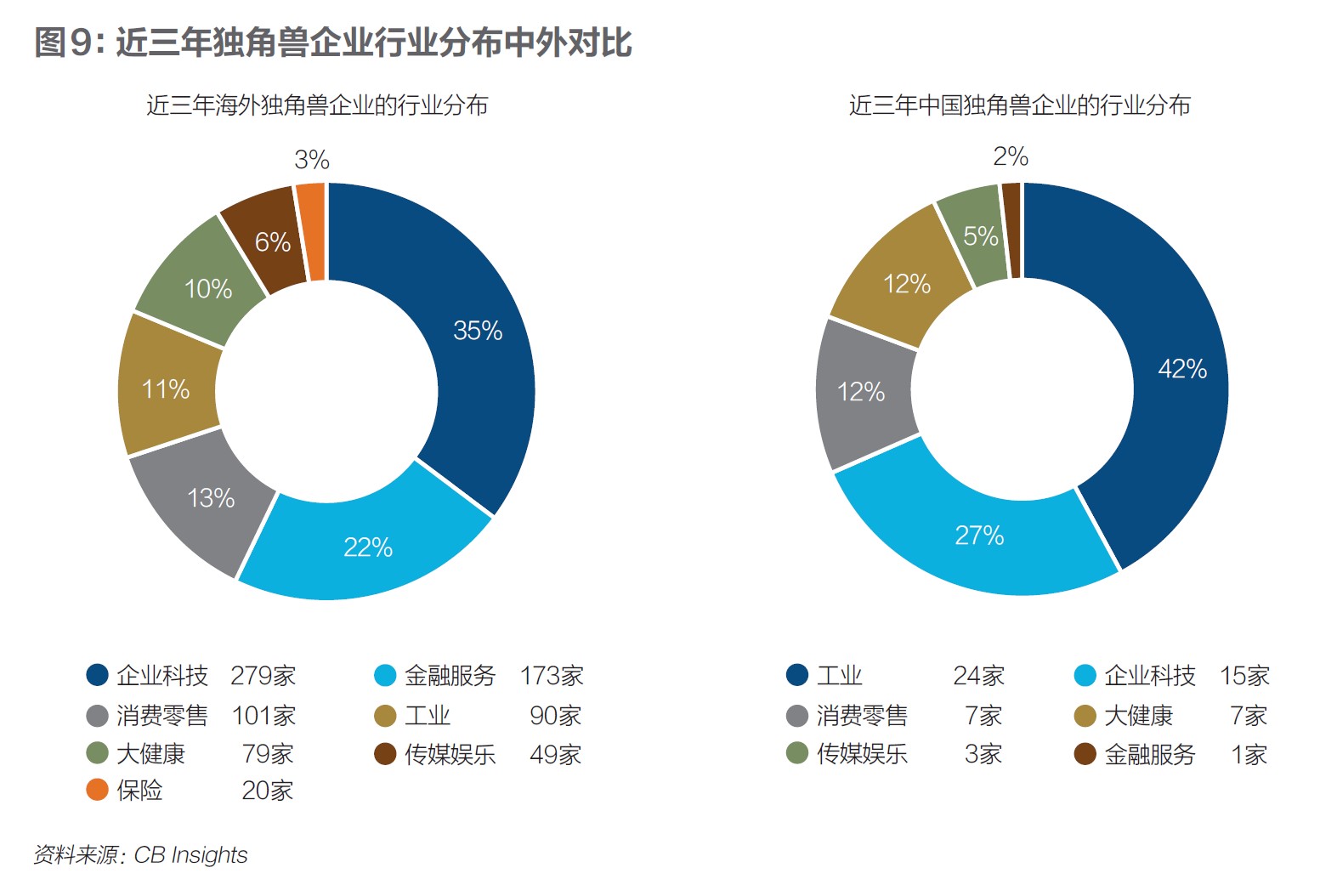

中美独角兽在行业分布上差异较大(图9)。前些年,中国独角兽企业平台共享型占比高,集中于消费互联网。如今,随着消费互联网已经发展较为成熟,中国独角兽更多地转向分布于人工智能、先进制造、产业互联网、新能源、芯片半导体等领域,而美国独角兽企业则更多分布在金融科技、网络工具、软件服务、人工智能、医疗健康等偏软的服务应用层面。

美国的风投市场也在下行。根据投融资数据平台PitchBook的统计,2023年,即便在对人工智能初创企业进行大量投资的情况下,美国风险投资公司的融资额创下六年来的新低,投资额下跌30%至1700亿美元,美国活跃风险投资者的数量下降了38%。同时根据清科研究的数据,中美两国的股权投资市场规模都出现了下滑,但中国的下滑幅度明显更大。

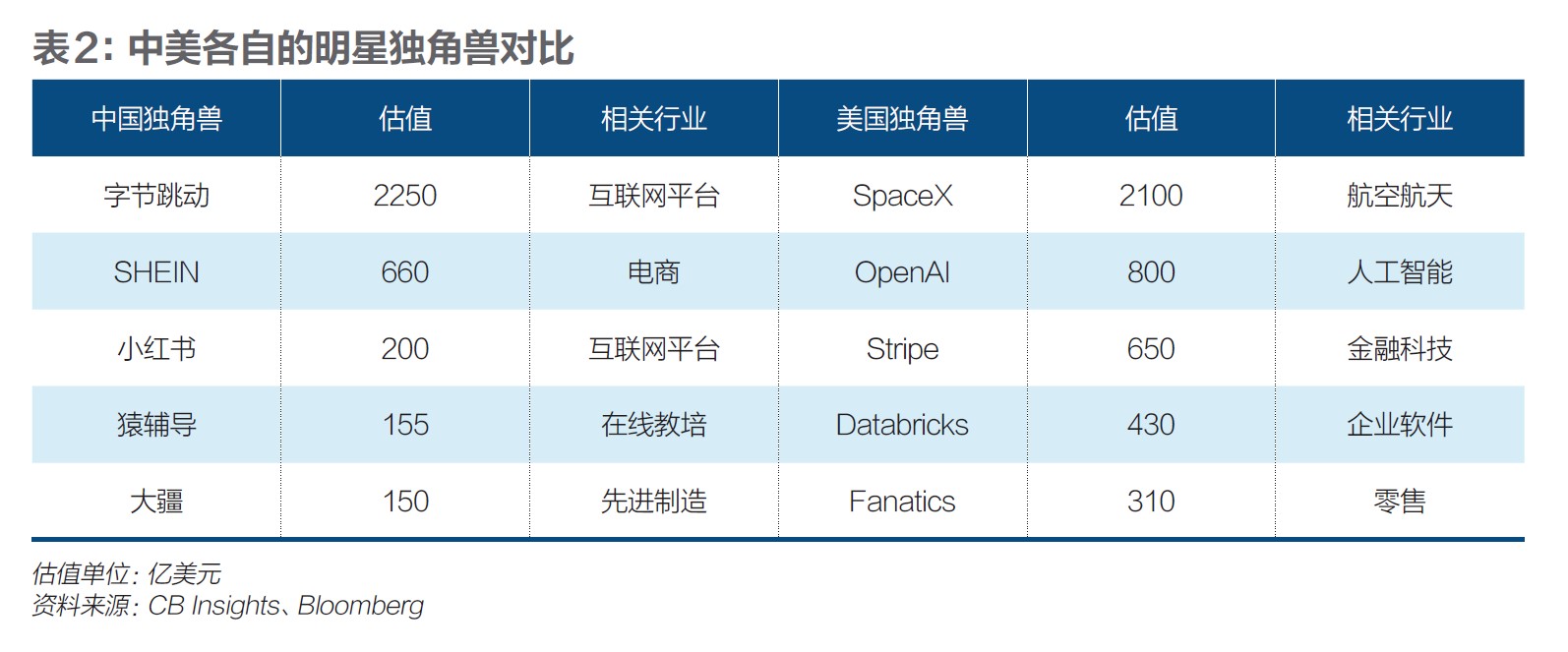

在全球独角兽生态的版图中,中国独角兽的数量和整体估值依然稳居世界第二,也不乏估值位于国际前列的独角兽(表2)。

而除了独角兽企业的数量,我们更应该关注独角兽企业的质量,以及数量背后的风险。近年海外独角兽水分巨大,催生了大量名不副实的独角兽,缺乏实际需求,商业模式存在缺陷甚至欺诈,如上市后破产的WeWork、爆雷的加密货币独角兽FTX等,国内在商业创新的监管上吸取了过往的一些教训,在风险管控上相对做得更好。

尽管中国独角兽的增长数量有所下滑,但相较于此前移动互联网时代涌现的大批烧钱换流量的独角兽,当前中国独角兽的硬科技含量正在显著上升。这一趋势表明,中国独角兽正在从模式创新向技术创新转型,更加注重长期发展和核心竞争力的构建。

中国创业者和技术人员等人才的雄厚基础依然是压倒性的优势。在战略新兴行业,政府也给予了大力支援,能够为硬科技独角兽提供持续的发展动力。这种政府与市场相结合的创新生态,为中国独角兽的崛起提供了有力的支撑。

市场低迷时期也是孕育优秀公司的沉淀时期,创业者和投资者都应该深耕产业,打磨自身竞争力。独角兽企业许多都处于高增长高亏损阶段,盈利能力不强。在拥挤的热门行业赛道中,初创企业需要具备足够的韧性面对激烈的市场竞争和外部环境的高度不确定性。只有那些能够持续创新、优化商业模式、提升盈利能力的独角兽,才能在未来的竞争中脱颖而出。

展望未来,新一代独角兽的国产替代能力和出海能力将更加受到重视。为了获得海外资金和发掘新市场,许多富有国际竞争力的初创公司和独角兽将积极出海打拼,有望重塑全球独角兽的生态格局。在追求国际化的过程中,我们更加需要关注全球的新兴技术应用和商业创新。

同时,我们也要提防热门行业的产能过剩和过度炒作风险,重视独角兽企业本身估值虚高的风险。先进技术发展处于早期阶段时,想象空间巨大,容易引发炒作过热。

因此,我们需要更加以长期主义的观念关注独角兽企业商业创新的落地能力和营收能力——是否具有足够高的竞争力壁垒和稳定发展的市场份额,其实际业绩能否兑现估值预期,以及商业模式是否持续可行。

文章首发于:《财经》杂志(2024年9月2日出刊)