发布时间:2020年08月12日

夏未尽,秋已至,2020转眼过去了大半,在现代经济里,一个人的消费就是另一个人的收入,当这个一环套一环的产业链被新冠疫情打破之后,实体经济会如何发展?资产要如何配置?

本文通过回顾上半年新冠疫情对全球宏观经济和资本市场的深刻影响以及各国政府的应对政策,对下半年的经济和资本市场做出展望。

作者 | 李海涛

来源 | FT中文网

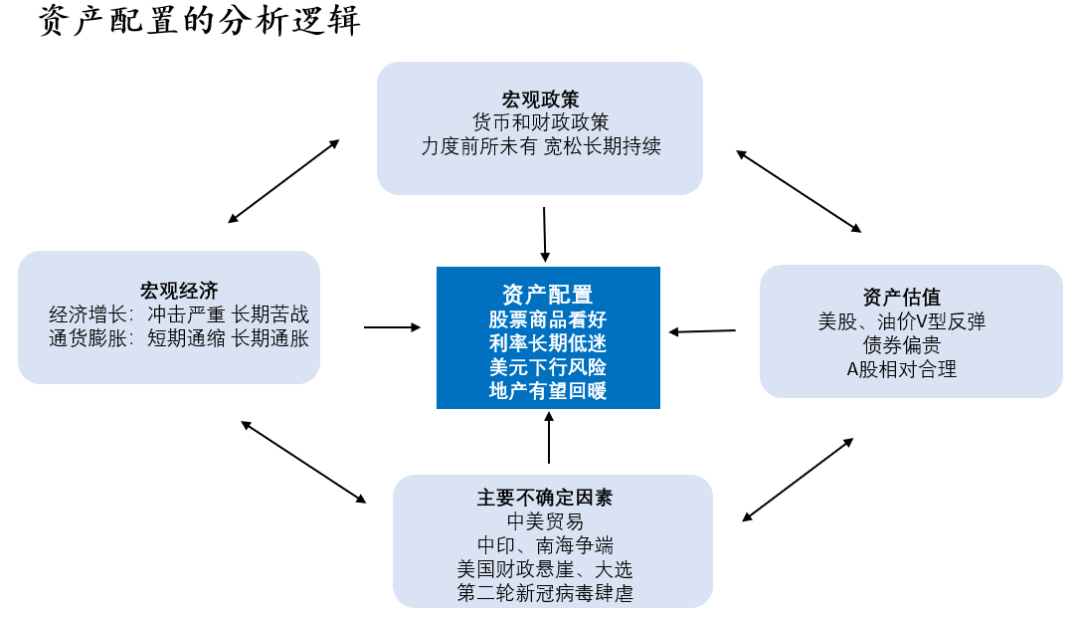

资产配置的决策受多个因素影响。本文对于资产配置的分析将围绕宏观经济、宏观政策、资产估值以及风险因素四个方面展开,它们相互影响,并同时作用于资产配置。

宏观经济是一切分析的基础,经济的变化会直接影响资本市场,同时会影响政府政策制定,因为政策的重要目的之一就是促进经济增长、保持资本市场稳定;而这些因素综合起来会影响资产配置的决策。

同时我们应当意识到,很多时候预测可能是错的,因为这些预测只是基于我们已知的东西。而不确定性,抑或称为风险因素,就是未来会突变的因素,它们影响预测的准确性。

有人会问,既然预测不准,为什么还要预测呢?因为预测可以帮助我们思考未来,就算预测错了,我们依然可以获取更多已知信息来调整对未来的判断。

据此,本文将按照下图逻辑框架,先回顾上半年新冠疫情对全球宏观经济和资本市场的深刻影响以及各国政府的应对政策;然后对下半年的经济和资本市场做出展望。

宏观经济

新冠疫情的爆发是今年影响经济的重大黑天鹅因素。疫情在全球范围累计感染超1500万人,死亡人数大概60万人。

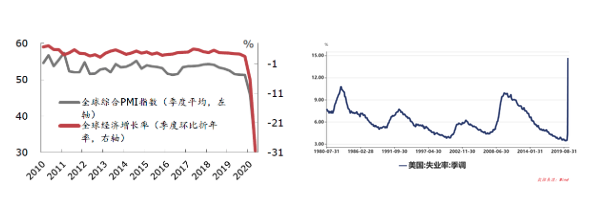

季度全球综合PMI降到30,而预测的第二季度全球GDP增速为-30%——相当于1930年大萧条时期的水平。经济断崖下跌,对服务业的影响尤其巨大。

在现代经济里,一个人的消费就是另一个人的收入,当我们这个一环套一环的产业链被打破之后,很多行业里的企业无以为继,必须裁员。

美国的失业率在4月份达到15%;超过2008年的金融危机时的失业率(10%)。美国3月21号封锁之后,六周之内申请失业救济的人数达到3000万人。具统计, 这相当于全美国的酒店、影院、赌场、娱乐场所等服务员的总数。

不仅如此,美国多家百年老店也纷纷倒闭破产: Victoria Secrets, J. Crew, Neiman Marcus, 王建林的AMC影院, Hertz租车等等——一家1918年成立的公司。

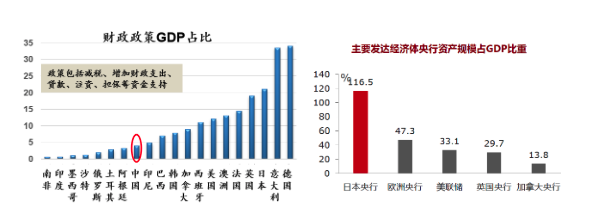

为了应对百年难遇的疫情冲击,全球各国政府出台了前所未有的政策来给经济托底。目前各国财政政策额度占GDP的比例非常高,有的甚至高达GDP的20-30%。中国的政策相对而言比较节制,并且不像往年设立增长目标。

美国的政府通过刺激消费来维持经济,中国政府通过基建和投资来达到目的。

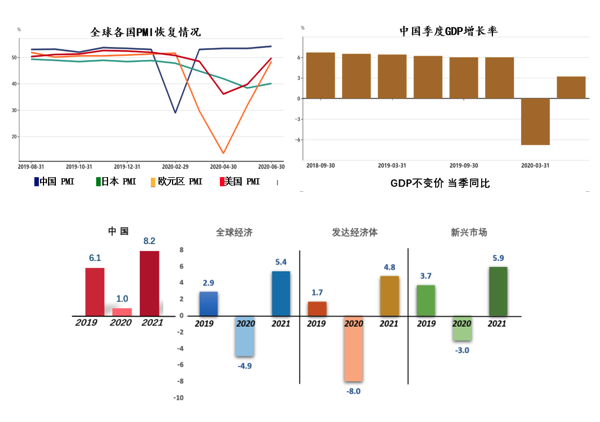

目前经过政策的救助,全球制造业PMI陆续恢复。疫情在中国“先进先出”,所以中国的PMI反弹也是最早的,中国的二季度GDP为+3.2%,远好于其他任何国家,同时投资和消费也都在恢复。

IMF的最新预测显示2020年全球经济增长为-4.9%,中国将是唯一正增长的国家。

谈完宏观经济,接下来看资本市场。

资本市场

1.通胀

影响资本市场的最大因素——流动性,也就是超发的货币,会在一段时间内持续宽松,因为经济恢复需要较为漫长的时间,宽松的流动性会伴随其右,这为资本市场里各类资产价格出现分化提供了条件。而疫情持续的当下,疫苗合适研制成功与普及,也会直接影响到资本市场。

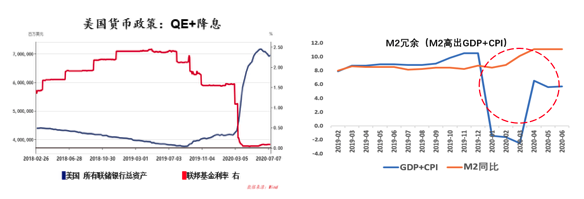

从美国央行总资产和联邦基金利率走势图中可以看出,疫情出现之后美联储将利率大幅下降至0%~0.25%,并宣称维持至2022年底,而其总资产却从4万亿飙升至7万亿美元。

在零利率和负利率全球化的同时,各国央行资产占GDP的比重也在增加,流动性十分充裕,并且可以预测各国央行的该项宏观调控操作空间几乎不复存在。中国相关数据中的M2增速远远超过GDP+CPI,社融增速也快速提高。这同样都是政府刺激为了刺激经济而释放的流动性。

2.债券

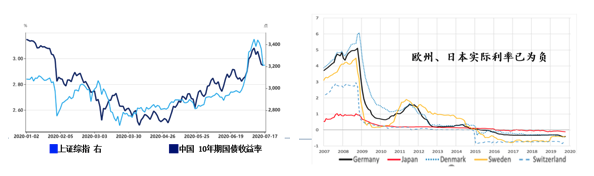

宽松的货币政策利好债券市场。4月中旬以前中国十年期国债收益率持续下降,而后随着市场对货币政策预期的改变以及股票市场走牛的“跷跷板”因素,债券市场进行了调整。

全球GDP增加是向上的,经济活动清算需要货币来完成,所以货币必须增加,债务肯定会上升。债务杠杆最终会落在政府身上,最后需要央行买单,结局就是全球范围的零利率、负利率。各国都需要通过负利率维持债务的可持续性,目前全世界负利率的债券总额达18万亿。中国的利率也会长期下降。

在此背景下,银行的非保本理财产品收益率持续下行,在未来20年,净值型理财产品的收益率可能降到1-2%左右。

3.美股

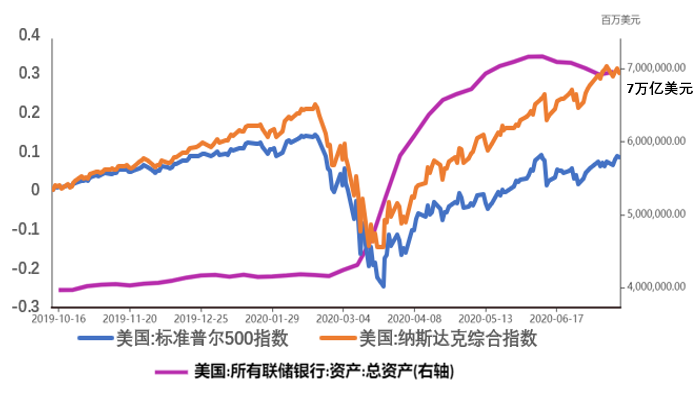

美股之所以从连续四次熔断到涨回原来水平、甚至创新高,有很大一部分原因是美联储宽松的流动性所致。另一个不容忽视的原因是美国科技股的上涨,比如谷歌、微软、Facebook等。

在疫情期间,亚马逊线上购物量增幅巨大;Netflix为隔离在家的人们提供电影、游戏…科技和线上服务为疫情期的生活提供便利,此类股票因此估值偏高。

随着经济恢复,周期股(比如航空,银行,地产,这些表现和经济周期比较密切的股票)的估值趋向合理,可能会有更好的表现。在流动性如此宽松的情况下,有选择性的投资权益类资产是明智的。

4.A股

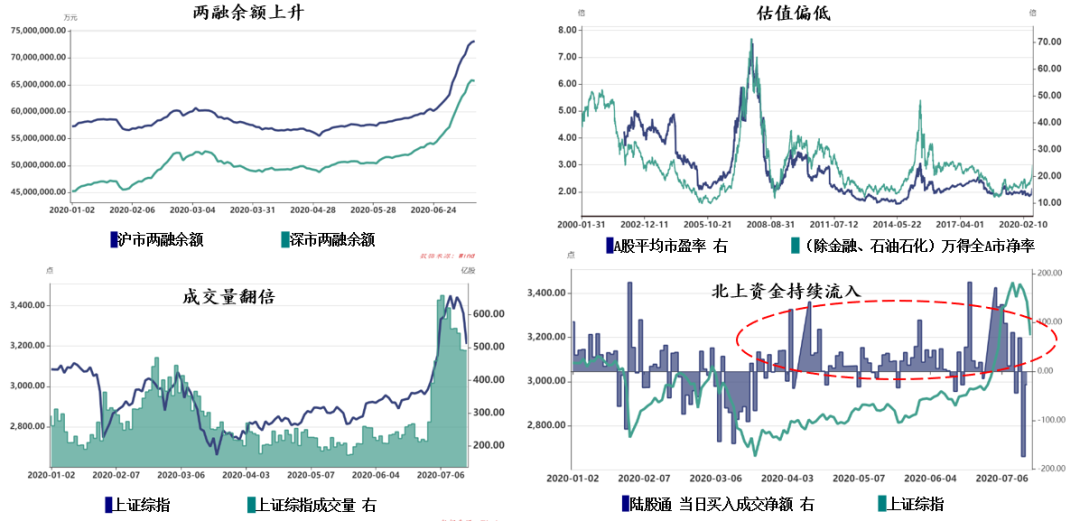

目前的A股同样值得投资。从市盈率角度来看,现在美股(市盈率:股价/每股盈利)市值跟发行价相比大概30倍,中国大概10-20倍,A股估值偏低,此时A股具有不错的投资性价比。

另外从流动性的角度看,其他投资品在流动性泛滥的大环境下其收益必定较低,这也凸显出股票的吸引力——起码从抗通胀的角度。当前股票市场的各项指标也暗示处在一轮牛市之中:两融额度持续上升、成交量翻倍,北上资金持续流入等等。

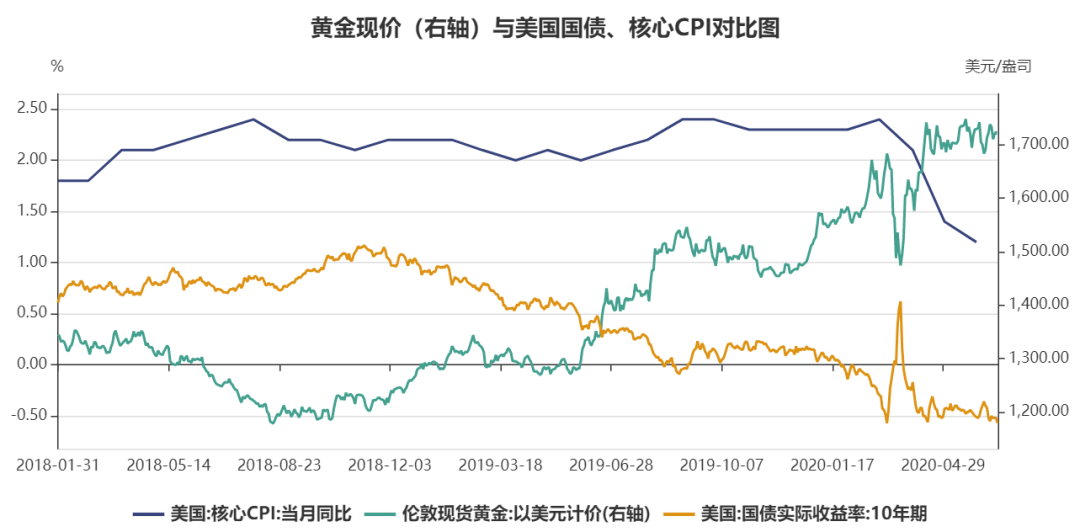

5.黄金

在全球流动性泛滥和疫情局势的不确定中,黄金彰显出其投资价值。从1929年至今,美元纸币增长了330倍,美国经济实际增长了16倍,黄金存量却只增长了6.7倍,相对稀缺性让黄金变得更加珍贵。

纸币时代的黄金极具投资价值,更何况在未来很长时间内,通货膨胀将持续存在。全球范围内的零利率、负利率也让持有黄金的成本也可忽略不计。

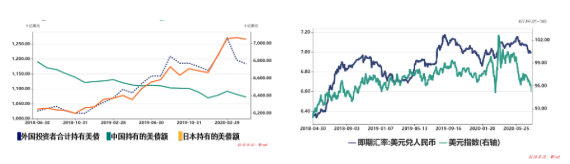

6.美元

一些人很担心人民币会贬值,但事实上不用担心。因为美国印钱太多,赤字很高,同时美债持有国在减持美债,美元未来会进入熊市,其增值动能越来越弱,将进入相对贬值的周期,这种情况下人民币是相对稳定的,是双向波动的情况。

7.大宗商品

大宗商品市场在四月份经历了戏剧性的一幕——负油价。负油价意味着“将原油自产地运送到炼油厂或存储地区的运输成本已经超过了石油本身商业价值”。出现负油价是因为前期美国大部分地区受到新冠疫情影响而停止活动(航班停飞,游乐场关闭),原油的买家(炼油厂或航空公司)需求疲软,同时储存原油的空间也十分紧缺。

下半年随着生产恢复、基建开展,大宗商品的需求会回升。经济持续恢复,大宗商品是一个明确的投资选择。

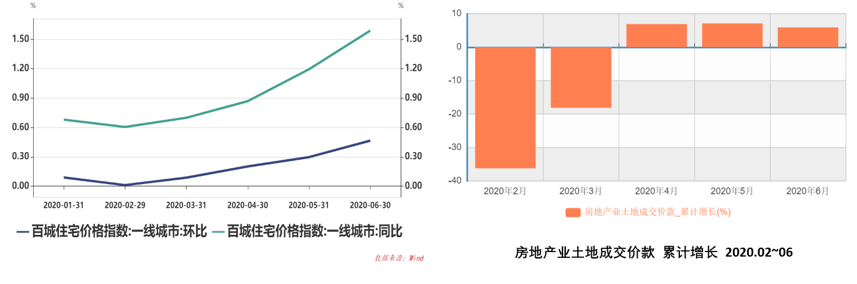

8.房地产

房地产是很难预测的,最终决策是政府。从近期的数字来看,土地成交价格连续几个月上涨,一二线城市的房价也有小幅上涨,这似乎暗示未来2~3年房价会进入到新一轮上涨周期。其中逻辑在于地方政府和开发商愿意以高于以前的价格进行土地成交, 那么其对未来2~3年房地产市场的判断是乐观的。

另外,为了支持实体经济,下半年中国的金融数据(货币和信贷)会保持增长——至少不会收紧——但是实体经济的恢复和运转需要时间,短时间无法承担和容纳太多货币,这将导致货币避实就虚,进入房地产市场。

总结

总体来说,债券的配置机会不大,未来对理财产品收益率的期望也应该越来越低;经济恢复、流动性充分之下的股市是一个配置选择,并且A股更具比较优势。全球宽松和经济不确定性下的避险资产——黄金,当前也值得配置;房地产市场有回升趋势;长期来看,美元堪忧。

那么实体经济会如何增长?如果实体经济增长强烈会带来企业盈利的向好,同时也就会带来利率、通胀的提高;对流动性的判断也会影响资产价格走势的变动。同时必须警惕各种风险因素对资产价格的影响:下半年美国大选、中国和印度的冲突、南海冲突、二次疫情是否爆发…

资产配置就像乘风破浪去远行,我们的目标不仅是走得越远越好,更要走得安全、稳定。导致资产价值变动最大的力量来自权益类资产,就如同帆船行驶的动力来自风;固定收益类资产和黄金则如同船身里的压舱石,稳定核心,具有巨大惯性。海浪相当于波动率。如果海浪汹涌,同时顺风而行,此时则为“在颠簸中前行”,上下波动率大,比较危险。