垂直一体化也称为“纵向一体化”,是指介入产业链上下游多个环节,形成一定内部供需关系。

近年来,随着部分行业内卷的加剧,价格下行成为主旋律。为了寻找新的降本路径,垂直一体化往往成为破除内卷之选,但细看会发现,很多情况下,垂直一体化反而成为新一轮内卷的动因和肇始。

垂直一体化通过促进产业链上下游的协同作用,可显著降低交易成本并增强盈利潜力,从而形成1+1>2的效应。企业一体化的程度越高,越能及时获取产业链不同阶段的最新动向,降低平均成本。

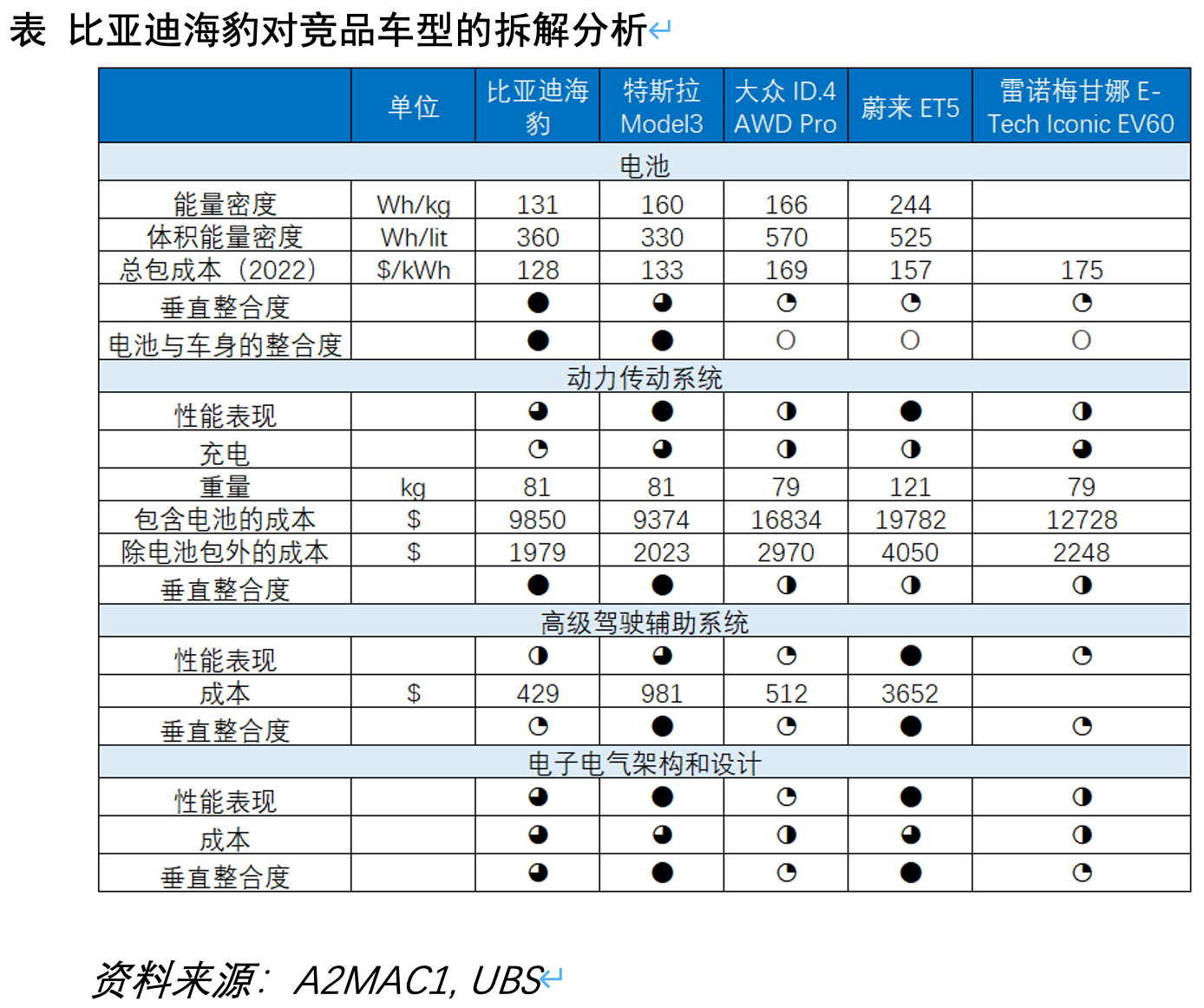

比如,尽管从性能维度而言,比亚迪海豹并未在众多竞争者中显著突出,但从成本角度而言,其在各个细分领域均展现出卓越的性价比。这得益于比亚迪深度的垂直一体化战略,75%的海豹零部件源于比亚迪自产,除了采用高通芯片以外,海豹对海外供应商的依赖并不多,而是主要依靠国内供应链。因此,比亚迪海豹的整体成本比同级别车型更具优势,比上海超级工厂生产的特斯拉Model3低15%,比在欧洲生产的相似大众车型低35%。

在新能源汽车行业,随着产业政策扶持的退坡,企业面临的竞争压力显著增大。为了进一步提高市占率,从而增强盈利水平,在汽车本身替代性较强的背景下,以价换量就成了车企的常见策略。然而,这种策略往往导致激烈的内卷和竞争,最终不可避免地演变为价格战,甚至迫使部分车企亏本卖车。

面对成本压力,所有企业都在探寻降本增效之道,但当技术创新对降本的贡献有限时,单一环节的降本空间日益缩小,垂直一体化成为拉开成本差距的最佳选择。这也成了车企掀起了一波又一波电池“自研潮”的原因。2023年12月中旬,在短短两周之内,埃安、极氪、蔚来三家造车新势力相继发布自研电池。车企进军电池行业,一方面能解决自身需求,有效降低成本,另一方面还能形成新的营收增长点。

此外,垂直一体化还能降低外部不确定性,增强价格韧性。光伏行业采取了前向一体化战略,从而应对产业链各环节长期存在的产能不平衡问题。尤其是上游的多晶硅环节,其因化工特性而显著区别于中下游偏重物理特性的生产环节,技术差异明显。

在光伏行业,虽然可以通过长单签订、战略联盟等方式努力平摊成本波动,但行业本身带有“拥硅为王”的特性,下游电池和组件市场相对松散、壁垒较低,这些企业难以将上涨的成本悉数转移到售价上,只能不断压缩自身利润,直至面临降无可降的局面,因此,向上游的垂直一体化就成了直接的解决路径。

以降本为前提的垂直一体化,往往存在两个特征:1.行业产能过剩;2.行业内普遍默认:未来的竞争主要是成本的竞争。

为了建立后发优势,或是实现特定行业的弯道超车,产业扶持通常被视为有效的手段,资本也会涌向市场的热点和风口。然而,当大量热钱涌入行业,经营者花的甚至不是自己的钱,而是投资人的钱,必然会出现长期发展与短期套利之间的矛盾。

例如在光伏行业,比起长期净零排放的人类能源结构转型大目标,对企业而言,在短期内先追上风口,抢占更大的市场份额才是当务之急,这也会导致产能过剩的问题出现。

在光伏产业的初期阶段,无论是隆基将金刚线切割技术引入单晶硅片切割领域,还是通威在多晶硅生产工艺和装置上优化与验证等举措,都是通过技术创新带来成本下降,从而促进销量,而营收的提升又能反哺研发收入,激发更多技术创新,形成循环。

可随着工艺优化对降本的作用不断缩小,技术红利逐渐消退,曾经为了追风口而入局的企业,最终面临的是高度内卷,短期内可见的竞争就转向了成本控制。再加上光伏产业链较短,上游硅料价格波动对整体成本影响较大,相对适合实施垂直一体化战略。因此,比起单个环节的成本竞争,企业更倾向于扩大战场,将比拼的重点放在综合成本控制上。

然而,在追求一体化的过程中,企业会面临相应的挑战,“路径依赖”就是其中之一。以光伏为例,通常而言,在初期,企业往往从门槛相对较低的电池组件制造入手,随着市场竞争的加剧和利润空间的压缩,在积累了一定资本后,企业往往不得不考虑向产业链上游扩张,逐渐深入到电池、硅片和硅料。

其次,垂直一体化也可能引发“牛鞭效应”。实行垂直一体化后,信息需通过更长的链条传递,这一过程中信息易于扭曲,可能导致库存积压过剩,对企业内部的沟通协作提出了更高的要求。

再次,垂直一体化对企业的管理模式提出了严峻考验。在快速扩大规模的过程中,如何有效整合各种资源,避免“大公司病”的问题,成为管理层不得不直面的重要议题。垂直一体化还可能加剧企业面临的竞争,尤其在行业周期处于下行阶段时,企业的经营风险相应增大,要避免因专业化不足导致“大而不强”,从而丧失核心竞争力。

对行业而言,一体化可能重塑竞争态势。新能源汽车行业的电池自研浪潮也被称为“去宁王化”,当越来越多的车企开始自研电池,表明动力电池的技术壁垒并非不可逾越。对于宁德时代而言,原有客户的单飞可能会导致其未来议价能力下降,对长期业务发展产生一定的影响。

虽然垂直一体化瑕瑜互见,但对不少行业而言,这是最容易落地的路径。只是,用来应对内卷的垂直一体化战略,犹如饮鸩止渴,反而可能带来新一轮内卷,即升级的“军备竞赛”和价格战。

即使是行业龙头,也逃不过被垂直一体化的浪潮倒逼。天合光能在2021年全球光伏组件出货量中排名第二,仅次于行业巨擘隆基,却在产能布局上相对缺乏“硅片+电池+组件”完整链条,仅涵盖“电池+组件”两个环节。自2020年起,随着硅料价格的波动,天合光能一路承压。

也正是因此,天合光能在2022年6月宣布投资建设青海(西宁)零碳产业园,全面拥抱垂直一体化,不仅向上布局硅片,甚至还覆盖至多晶硅及其原材料工业硅,这一转变虽然看似突兀,却是适应行业发展的必然选择。

这也成了行业大规模垂直一体化的弊端——一体化不再是锦上添花的额外选择,而是高悬在企业头顶的达摩克利斯之剑,不拥有则可能被同业甩到后面。并且,当所有企业都在垂直一体化,等于又被拉回到同一条起跑线上。即使是在2014年起就推行一体化战略的隆基,随着行业内卷加剧,其销售毛利率也在近年来整体呈下行趋势。

最终,垂直一体化很可能引发新一轮的价格战。以光伏为例,垂直一体化将组件价格不断压低,从2023年初起,从1.8元/W进入快速下降区间,到第四季度已经跌破1元/W大关,业内哗然,除了一线企业勉强盈亏平衡以外,不少二、三线企业只能亏本出售。

从产能看,2023年全球光伏各环节需求约在460GW,而各环节的总产能在1000GW左右,虽然还要剔除受市场影响延期、放弃投产的产能以及无效的落后产能,但产能过剩问题始终突出。

对企业而言,这成了一场“看谁先下牌桌”的“军备竞赛”,在逆势扩产的背后,是残酷的竞争逻辑——扩产始终是降低平均成本、提升竞争力的有效手段。尤其是在产业剧烈变动时期,再叠加不同行业的玩家跨界入局,企业所面临的竞争越发激烈,就算“杀敌一千,自损八百”,也要通过规模化实现降本。虽然明知整个市场已经产能过剩,但从企业的角度,更重要的是产品售价是否具有竞争力。只要在经营上跑得过对手,就能拥有更高的市占率,靠低价熬死别人。

在此过程中,有规模和成本优势的企业会更具主动权,它们甚至可以策略性地降低价格,以此削弱现有竞争者并阻碍潜在对手的进入。毕竟,对于后入场者而言,如果垂直一体化的动态优势消失,那么投身一体化布局反而会成为负担。

此外,垂直一体化对资金的需求不仅催生了企业间在价格层面的激烈市场竞争,还会导致企业在资本市场展开融资能力的较量,促使企业竞相上市。但资本是一把双刃剑,如果企业专注于一体化而忽略了核心技术革新和先进生产能力,反而会削弱长期竞争力。

最终的行业洗牌,是先进产能逼迫落后产能出清,就像随着光伏行业PERC电池效率接近极限,TOPCon/HJT/XBC扩产提速,新质生产力始终是真正的竞争力和胜负手。至于垂直一体化和价格战的螺旋何时能告一段落?不幸的是,只有当洗牌结束,或行业重拾升势,供需再次达到均衡时,这种局面才能扭转。

文章来源:《第一财经日报》