近期,印度股市的不断上涨吸引了全球投资者的目光。从金融危机结束后的2009年初至2023年12月15日,印度Nifty50指数上涨了6.21倍,力压标普500指数的4.22倍、德国DAX指数的2.48倍,成为全球表现最好的股市之一。

不但如此,从2009年至今的近15年中,Nifty50指数只在2011年、2015年下跌,分别下跌了24.62%、4.06%,其他13年均在上涨。

与此同时,A股给人的印象却是“跌跌不休”。从2009年初以来,沪深300指数上涨了0.84倍。在15年中,有8年是下跌的,并且在近三年连续下跌,分别下跌了5.20%、21.63、13.69%。

作为人口最多且接壤的两个发展中国家,我们很容易会把中国和印度两国股市放在一起进行比较。A股表现是否不如印度股市?背后原因又是什么?本文将对此进行分析。

印度有两家主要的股票交易所:孟买股票交易所(BSE)和国家股票交易所(NSE)。前者成立于1875年,后者成立于1992年,两个交易所总部均位于孟买。

根据world-exchanges和CEIC的数据,截至2023年10月底,孟买和国家交易所的股票总市值分别为3.74万亿美元和3.71万亿美元,排在纽交所(25.30万亿美元)、NASDAQ(19.97万亿美元)、上交所(6.40万亿美元)、东京交易所(5.47万亿美元)、深交所(4.68万亿美元)和港交所(3.93万亿美元)后面。

Sensex30指数是孟买交易所的代表性指数,包括其中的30家规模最大、流动性最强且财务状况稳健的公司。指数发布于1986年1月1日,基数是1979年4月1日的100点,在2023年12月15日收于71483.75点。

国家交易所的代表性指数是Nifty50,包含了50只交易活跃的蓝筹股。Nifty50指数发布于1996年4月22日,基数是1995年11月3日的1000点,在2023年12月15日收于21456.65点。

Sensex30指数和Nifty50指数成份股市值分别占孟买和国家交易所总市值的比例大概是40%和60%,而沪深300和标普500指数成份股市值大约占A股和美股总市值的60%和80%。

表1是中、美、印三国股市主要股指年收益率统计。从1993年初至2023年12月15日,上证指数上涨了2.3倍,而标普500、道琼斯工业指数上涨了10倍左右,纳斯达克指数上涨了20.9倍,Sensex30指数更是上涨了28.5倍。从年收益率的平均值上来看,A股指数并不比其他几个指数差。沪深300收益率平均值是最高的17.54%,上证指数、创业板指虽然比不上纳斯达克、Nifty50和Sensex30指数,但高于标普500和道指。

在上涨的年份里,A股三个指数的收益率平均值都高于其他几个指数。在下跌的年份里,A股指数的平均跌幅在20%左右,和纳斯达克、Nifty50、Sensex30指数相当。A股指数的累计涨幅不如其他五个指数的原因在于上涨的年份少,上涨和下跌的年份相当,各占一半左右,而美国、印度股市指数在大概四分之三的年份是上涨的。

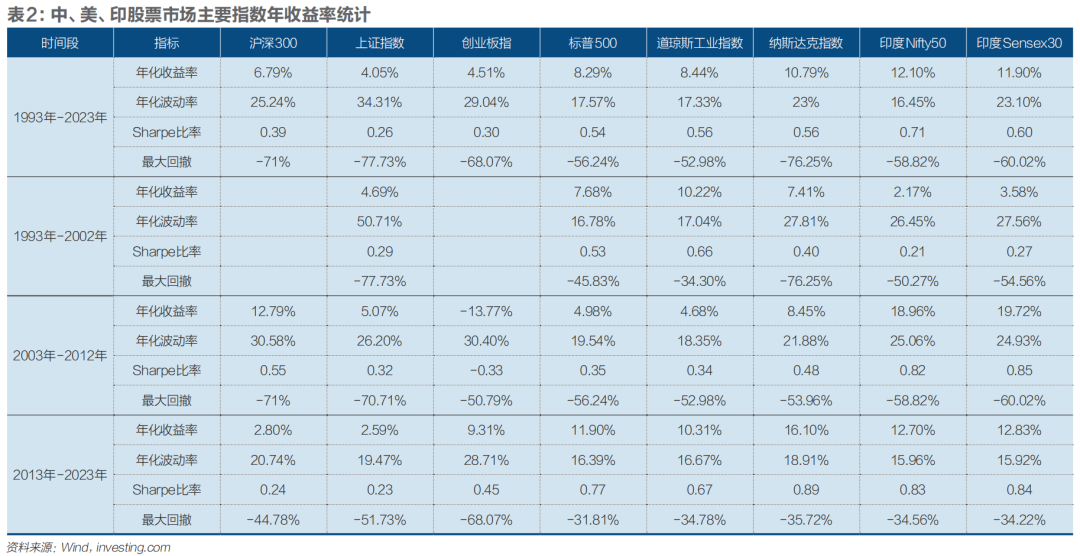

表2用周收盘价计算了各个指数在不同时间段买入并持有的年化收益率、年化波动率、Sharpe比率和最大回撤。A股指数的年化收益率要低于美国、印度股市指数,而波动率又要高于它们,因此A股指数的Sharpe比率要低于其他股指。从最大回撤来看,A股指数的表现也不好于其他指数。比如在整个样本期内,上证指数的最大回撤是-77.73%,是所有指数中最大的,沪深300、创业板指的最大回撤仅低于纳斯达克指数。

从最近的2013年至2023年12月15日十多年数据来看,沪深300、上证指数的年化收益率只有2.80%、2.59%,而道指、标普500、Nifty50和Sensex30年化收益率在10%至13%之间,纳斯达克指数的年化收益率更是高达16.10%。创业板指的年化收益率是9.31%,但它的波动率比其他估值大不少,因而它的Sharpe比率也是大幅低于美、印股市指数。

与美、印股指相比,A股指数虽然在上涨的时候涨得猛,但上涨的年份少,因而累计收益率低、年化收益率也低,而且波动率大,Sharpe比率低,最大回撤也高。从投资角度来看,A股指数不是好的标的。

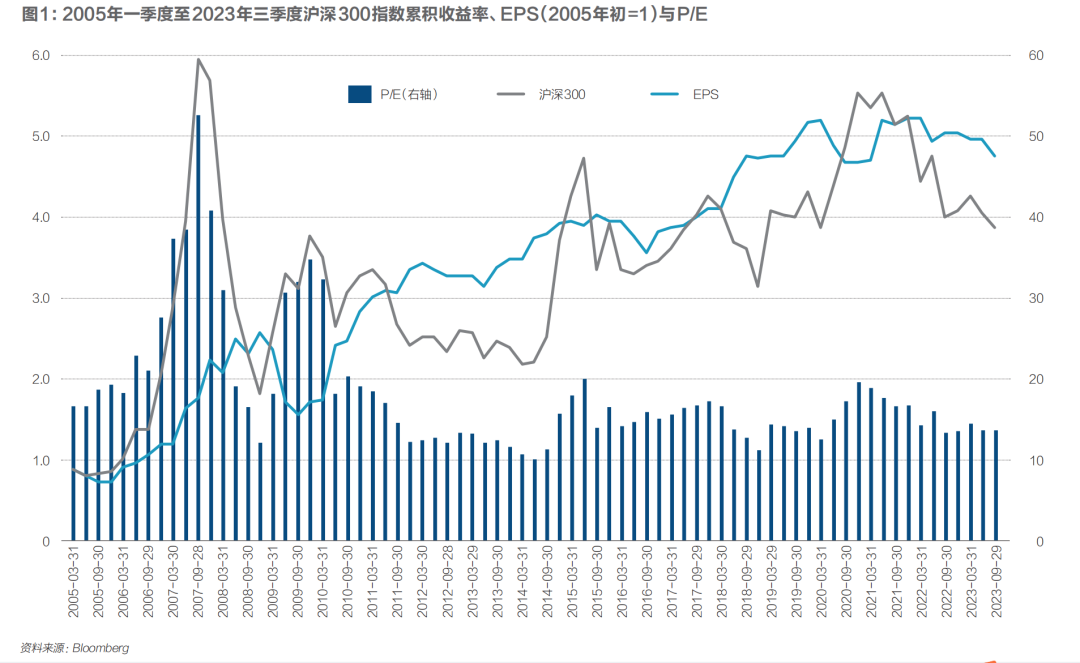

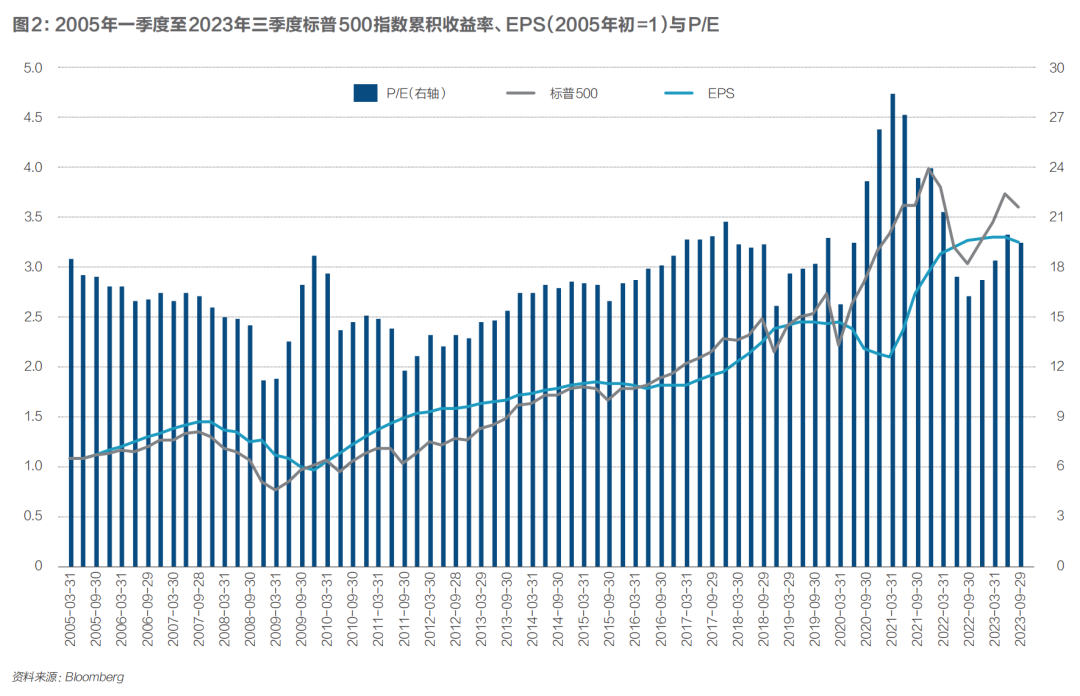

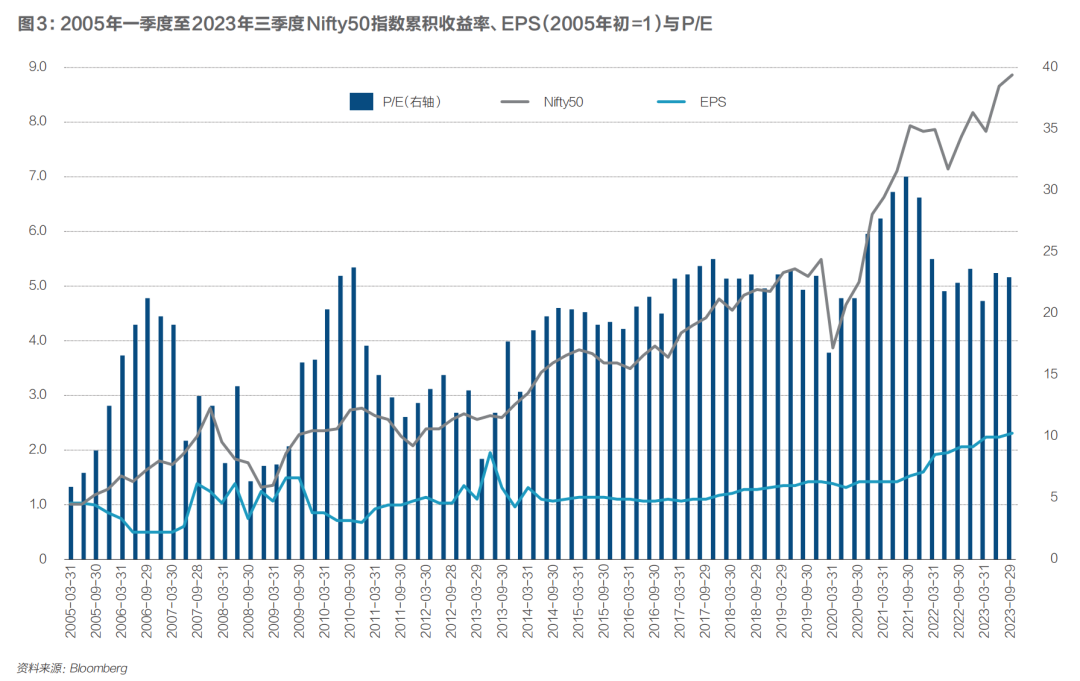

股票指数的变化由盈利和估值两个部分构成。图1用2005年一季度至2023年三季度的季度数据,计算了沪深300指数的累计收益率,每股盈利(EPS)以及市盈率(P/E)。为了方便对比,我们令2005年初的EPS等于1。图2、图3分别是标普500、Nifty50两个指数的结果。

截至2023年三季度,沪深300指数的累积收益率是292%,而当前EPS相比2005年初EPS增长了378%,指数的增长落后于EPS的增长,这表明沪深300指数表现不佳是因为估值的下降,这在图1中可以很清楚地看出来。差不多从2011年底开始,在大部分时间内沪深300指数的表现不如它的EPS。

截至2023年三季度,标普500指数的累积收益率是260%,EPS相比2005年初增长了232%,指数的增长与EPS的增长相当,这表明标普500指数估值相对比较稳定,指数的上涨基本上来自EPS的增长。从图2中也可以看出来,标普500指数的走势与EPS的走势相当接近。

截至2023年三季度,Nifty50指数的累积收益率是784%,EPS相比2005年初增长了125%,指数的上涨很大一部分来自估值的上升,小部分来自EPS的增长。从图3中也可以看出来,Nifty50指数的上涨要大幅度地快于它的EPS。

沪深300指数盈利的增长要快于印度Nifty50指数,但是沪深300的估值与2005年初相比下降了20%,与此同时,Nifty50指数的估值上升了293%,因此,沪深300指数的上涨要大幅度落后于Nifty50指数。

虽然沪深300指数的盈利在2005初至2023年三季度整个时间段内上升了378%,高于标普500(223%)和印度Nifty50(125%),但是与2017年底相比,沪深300的盈利只上升了16%,而标普500和Nifty50分别上升了70%、98%。也就是说,沪深300指数盈利的增长基本上来自2018年以前,自2018年至今,盈利基本上没有增长。标普500指数的盈利在不同时间段分布比较均匀,Nifty50指数盈利的增长大部分来自2017年以后。

盈利从两个方面影响指数:

一是盈利水平自身,二是盈利增速会影响指数的估值。

沪深300指数的盈利自2018年起就几乎不再增长,无疑会压制指数的估值。

如果监管不严,从而财务造假普遍存在的话,上市公司的盈利会“虚高”,因而A股可能只是对应于“虚高”盈利的估值偏低,而其实际估值并不低。另一方面,财务欺诈等违法行为在股市的普遍存在,也会使投资者对股市失去信任,从而降低对上市公司的估值。

A股上市公司财务造假频发,而所受到的处罚往往是“轻描淡写”。

2023年12月3日,*ST太安公告称,收到广东证监局出具的《行政处罚事先告知书》,经查明,公司在2018年至2021年合计虚增利润4.29亿元,相关定期报告存在虚假记载。广东证监局拟决定对*ST太安责令改正,给予警告并处以420万元罚款;对多名相关负责人给予警告,并处以罚款处分。

A股上市公司冠农股份,2021年年报、2022年半年报连续财务造假,虚增营业收入共计逾20亿元,收到证监会处罚事先告知书。其中,公司被罚款300万元,时任董事长被罚100万元,时任财务总监等三名责任人各被罚50万元,共计550万元。

这样的例子还有很多,比如东方园林、康得新、三安光电、康美药业等,相关上市公司以及涉案人员受到的惩罚和财务造假金额严重不匹配。

与此形成鲜明对照的是美国对上市公司财务欺诈等违法行为处罚极其严厉。

安然是一家美国能源公司,其业务范围包括天然气、电力和电信等。2001年,安然公司涉嫌财务造假,虚增6亿美元利润的事情被曝光。紧随其后的是美国政府对安然公司的严厉惩罚。

安然公司的首席执行官被判24年监禁。此外,负责审计的全球五大会计师事务所之一的安达信也因此事件而破产。当初负责安然公司上市发行的三大投行:花旗集团、摩根大通和美洲银行,也向安然公司破产的受害者支付了43亿美元的赔偿罚款。此外,投资者还通过集体诉讼获得了71亿美元的赔偿。这一判决对于保护投资者的权益具有重要的意义,它表明了监管机构对于财务欺诈行为的零容忍态度。

与美股类似,印度监管机构对上市公司财务欺诈等违法行为也采取严厉的惩罚措施。

Satyam是一家印度的IT服务公司,成立于1987年,曾是印度最大的信息技术服务提供商之一。

2009年1月,Satyam爆发了一场严重的财务丑闻,公司被发现在财务报告中虚构了数十亿美元的利润,并夸大了公司的资产。

Satyam公司丑闻曝光后,涉及其中的高管经历了一系列的法律程序和处罚。公司创始人和CEO(首席执行官)被判处七年监禁和5000万卢比(约合70万美元)的罚款,公司其他九名高管也受到了类似的判罚。

Satyam丑闻推动了印度证券交易委员会(SEBI)等监管机构对上市公司的监管力度。

因此,要想促进股市的健康发展,恢复投资者对上市公司的信任,监管力度必须加大。

A股还有一个经常受人诟病的地方是现金分红不多。2018年-2023年,美股市场每融资1美元,给市场分红(包括回购)3.98美元;A股市场每融资1元,给市场分红(包括回购)0.86元。

现金分红主要有三个好处:

一是可以佐证公司账上有真金白银,净利润并不只是账面数字;

二是在公司没有更好的投资渠道下,将钱返还给股东自己打理,是管理层优秀的表现;

最后,对于股票的长期持有者来说,可以不用卖出股票就有现金流入。适度地提高现金分红比例,特别是对于那些多年来只融资却从不分红的上市公司来说,可以减少财务造假的可能性,也能给股民带来实际的现金流入,有助于提升股民对上市公司的信任感。

此外,美国、印度股市也实行严格执行的退市制度。

印度股票市场史上共发生过两次强制“退市潮”。

在2003年-2004年第一波退市潮中,从孟买交易所退市的公司共有1010家,约占2002年末其上市公司总数的17.4%。

2016年-2018年的第二波退市潮中,孟买交易所退市公司861家,占2015年末其上市公司总数的14.6%。同一时期国家交易所退市公司为138家,占2015年末其上市公司总数的7.7%。

这一举措充分展示了印度股市对于不良企业的零容忍态度,也确保了市场整体的健康运行。

在2022年,美股退市339家,当年上市419家公司。美股上市公司数量在1996年达到最高值,共8090家,此后逐步下降,近几年维持在5500家左右。

A股在2022年上市发行股票428只,退市42只,退市率不足1%。1999年底A股上市公司数量是949家,到2022年底,上市公司数量达到5066家,在23年里新增了4117家上市公司。

印度股市对于退市后的补偿机制也给投资者带来了保障。在企业退市时,投资者可以通过相关机制获得一定的补偿,减少了因企业退市所导致的投资损失。美股的退市大多数是因为私有化和并购。当然不是说股市里的上市公司数量越少越好,但是实行严格的退市制度可以有效地清理市场中的劣质企业,减少市场中的干扰,为投资者创造了更良好的投资环境。

投资者信心会影响投资者的风险偏好和交易活跃度。当投资者信心上升时,投资者的风险偏好会提升,从而增加对股市的投资,无疑会推升股票价格。另外,投资者信心上升时,他们的交易也更加活跃,提高股市的流动性,也会提升股市的估值。

监管机构提高监管力度,严厉打击财务欺诈、市场操纵、内幕交易等违法行为,无疑会增加股票市场的公平性和透明度,增加投资者对股市的信任、提振投资者信心。另外,股市的平稳运行也会增加投资者的信心。国家金融稳定保障基金的主要作用之一就是稳定金融市场,从而提振投资者信心。

股市的波动常常会引发恐慌情绪,导致投资者的大规模抛售和市场资金的大量流失,进而形成恶性循环。稳定保障基金作为一种市场稳定工具,可以通过购买股票来增加市场流动性,稳定市场价格,并逆转市场情绪,从而缓解市场恐慌和压力。通过干预市场,稳定保障基金有助于防范系统性风险的发生,保持股市的稳定运行,提振投资者信心。

与美国、印度股市相比,A股的特征是上涨时涨幅大,但是上涨的时间少,股市在少数年份猛烈上涨、在其他时间“跌跌不休”。A股股指的年化收益率低、波动率高,因而Sharpe比率大幅低于美、印股指,而且最大回撤也不低于其他股指。

美股指数的估值变化不大,指数上涨主要来自盈利的增长。印度股指的盈利增长幅度不大,指数上涨主要来自于估值的上升。A股指数的盈利增长快于美国、印度两国股指,但估值的下降拖累了指数的上涨。

A股监管机构虽然一直在加强对上市公司财务欺诈等违法行为的处罚力度,但远不及美国和印度对上市公司违法行为的处罚力度,对上市公司及其管理人形成的有效威慑也较弱。为了促进股市的健康发展,恢复投资者对上市公司的信任,必须加大监管力度。此外,设立金融稳定保障基金能够稳定金融市场,从而提振投资者信心。

印度股市连涨了近八年,在火热的背后也不乏风险。其中一个很大的风险,来自2024年印度大选可能会造成的政坛动荡。

有分析师认为,印度2024年大选是一个重大风险,如果莫迪所在的印度人民党无法巩固权力,股市将会大跌。印度历史上曾经有过类似的事件。

2004年5月,因执政的全国民主联盟在大选中失败,三度出任总理的印度人民党创始人瓦杰帕伊递交了辞呈。消息一出,印度股市两天内一度下跌约20%。另外,印度股市的估值已经被推得很高,外资在2023年累计向印度股市投入超百亿美元后,后续可能会在其他新兴市场找到更好的交易机会。

文章来源:《财经杂志》