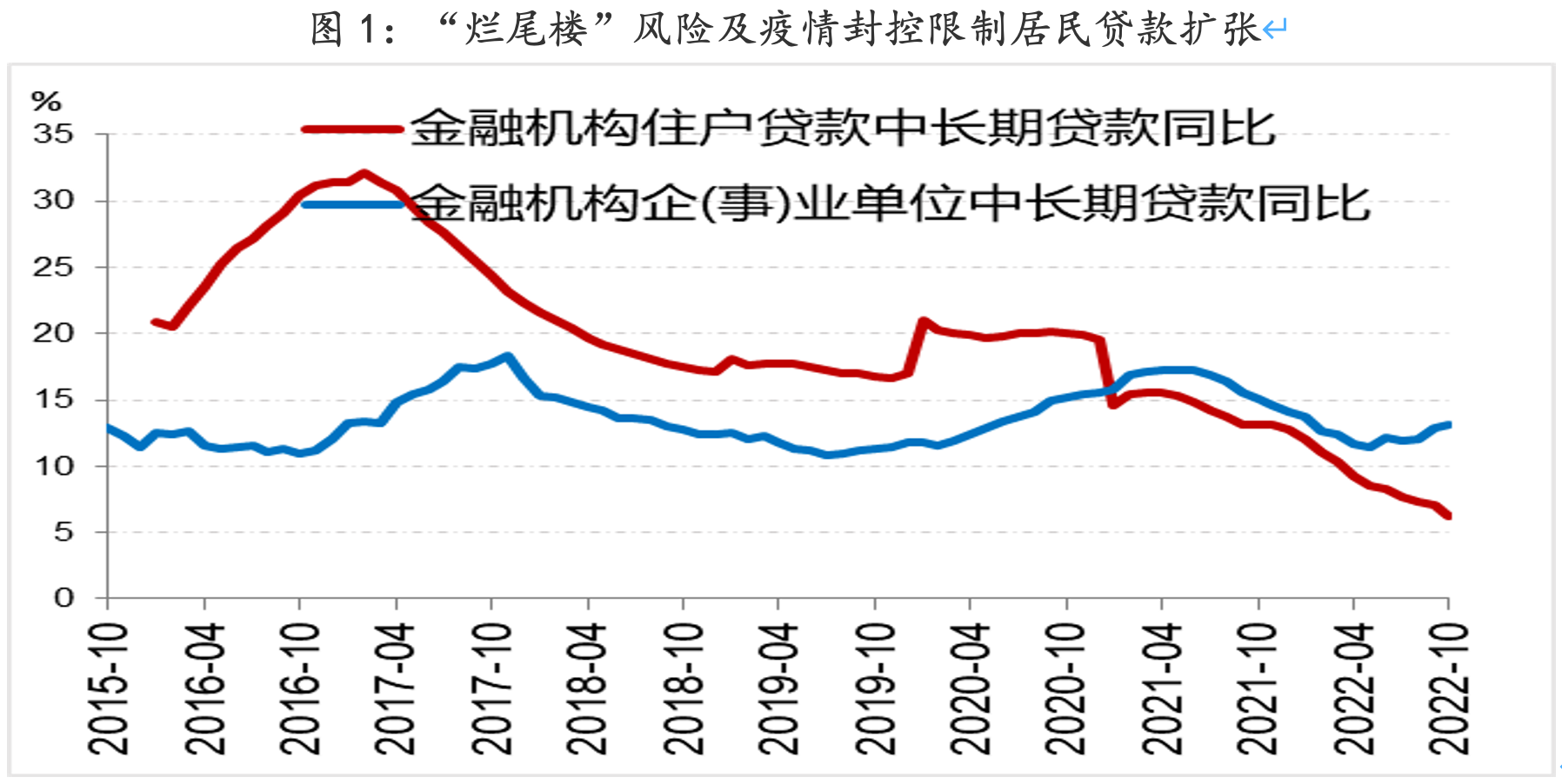

回顾2022年,国内疫情封控、“烂尾楼”风险,海外俄乌冲突、美联储加息,造成A股风险偏好与企业利润下行。随着2022年12月疫情防控措施调整,“金融16条”及“三支箭”政策出台支持房地产行业发展,中国央行宽信用路径将被打通。

2023年居民消费、信贷及就业有望扩张,带来中国经济复苏,中国权益资产有望重受青睐。

2022年中国经济复苏不及预期,主要原因包括国内疫情反复、房地产“烂尾楼”风险、海外需求回落导致中国出口增速下降。2022年虽然有积极的财政与货币政策,中国经济依然持续处于“强预期弱现实”。

2022年12月中央经济工作会议强调,2023年中国经济要实现“稳经济、稳就业、稳物价”。深刻理解中央经济工作会议精神,在二十大报告等文件指引下,2023年政策将更多转移到经济建设上来。

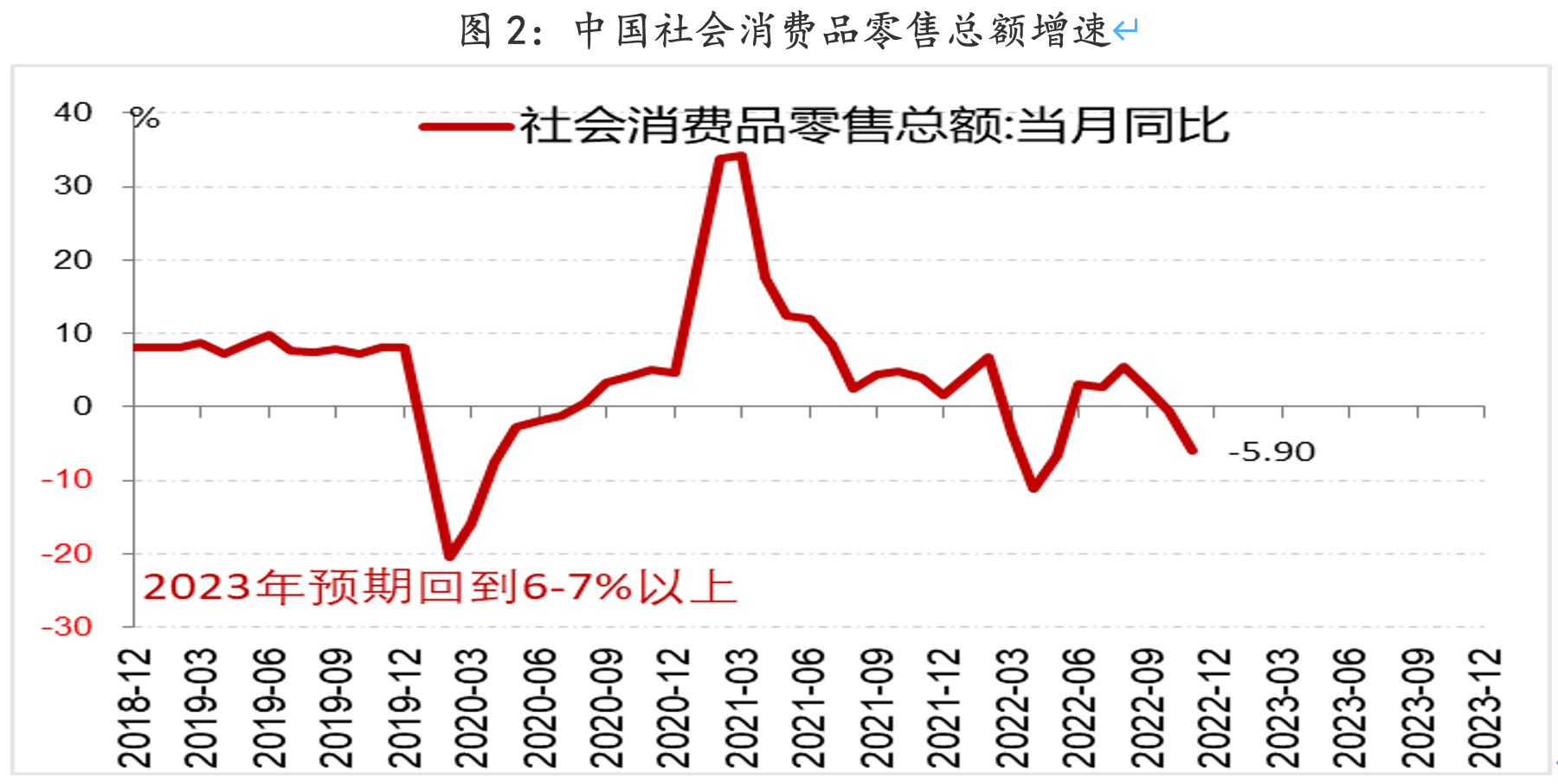

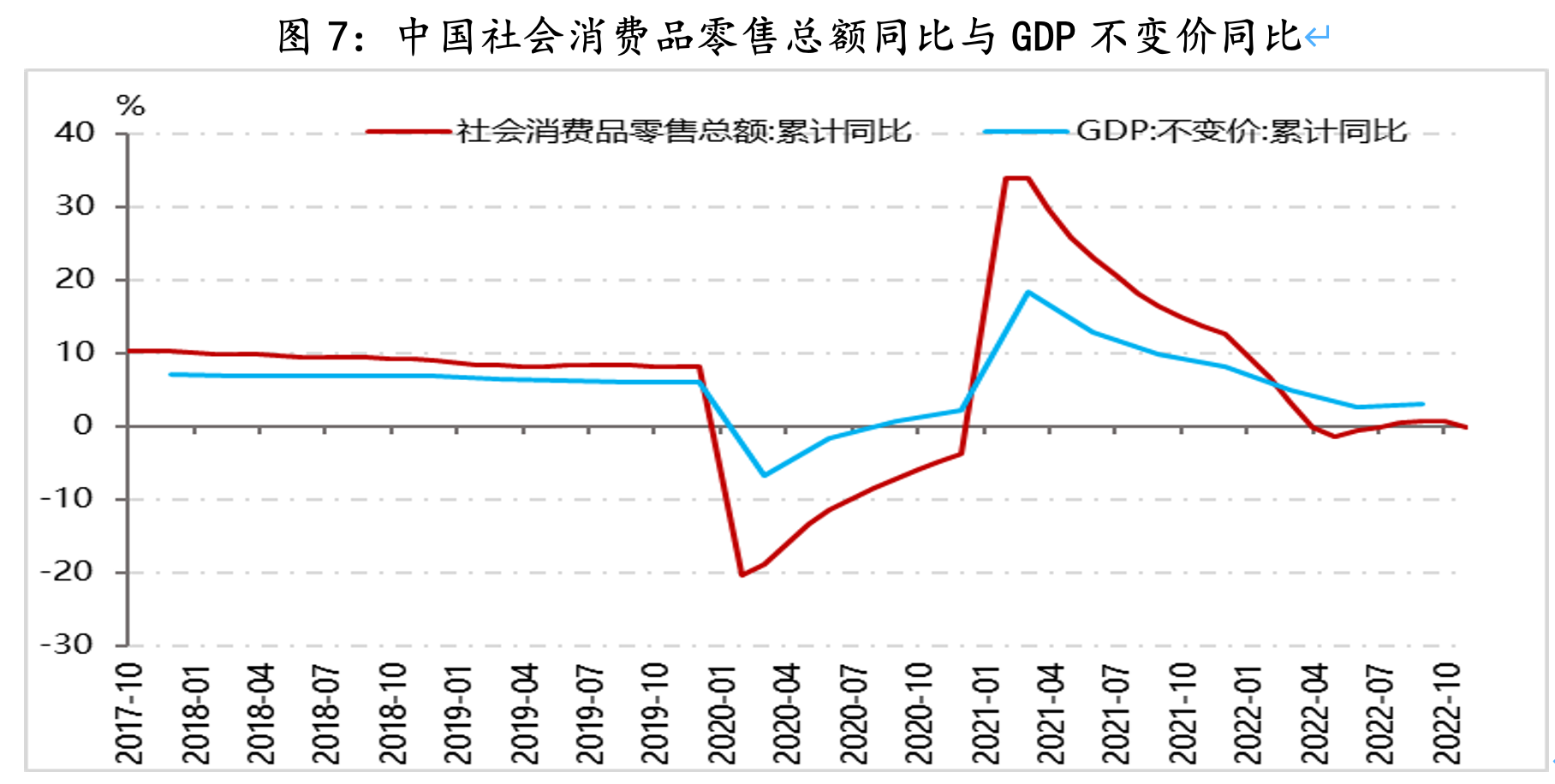

第一,恢复与扩大国内需求,社会消费品零售总额增速有望重回6%附近。中国最终消费支出占GDP比重约在55%,其中居民消费占GDP比重约40%,消费对中国GDP增长有核心影响。2022年中国消费不及预期,主要由于疫情反复影响。2022年3~6月上海疫情暴发,中国消费增速4月一度下降到-11%,9月后疫情又在全国反复,消费再度震荡下行,11月中国零售同比-5.9%。随着2023年疫情防控措施调整,以及对房地产的政策支持,中国居民消费增速有望回到6%附近。

为什么看好居民消费复苏?主要原因是预期2023年居民消费意愿与消费能力将恢复。

消费意愿方面,疫情是影响居民消费意愿的核心变量。从海外经验和数据看,新冠病毒致重症与致死率比较低。中国也调整了疫情管理政策,2022年12月26日国家卫健委将“新冠肺炎”改名为“新冠感染”,同时将“新冠感染”归为“乙类乙管”。疫情政策调整一方面意味着病毒的杀伤力在减弱,另一方面意味着物理上的出行管制放开,这两点有利于居民消费意愿的提升。

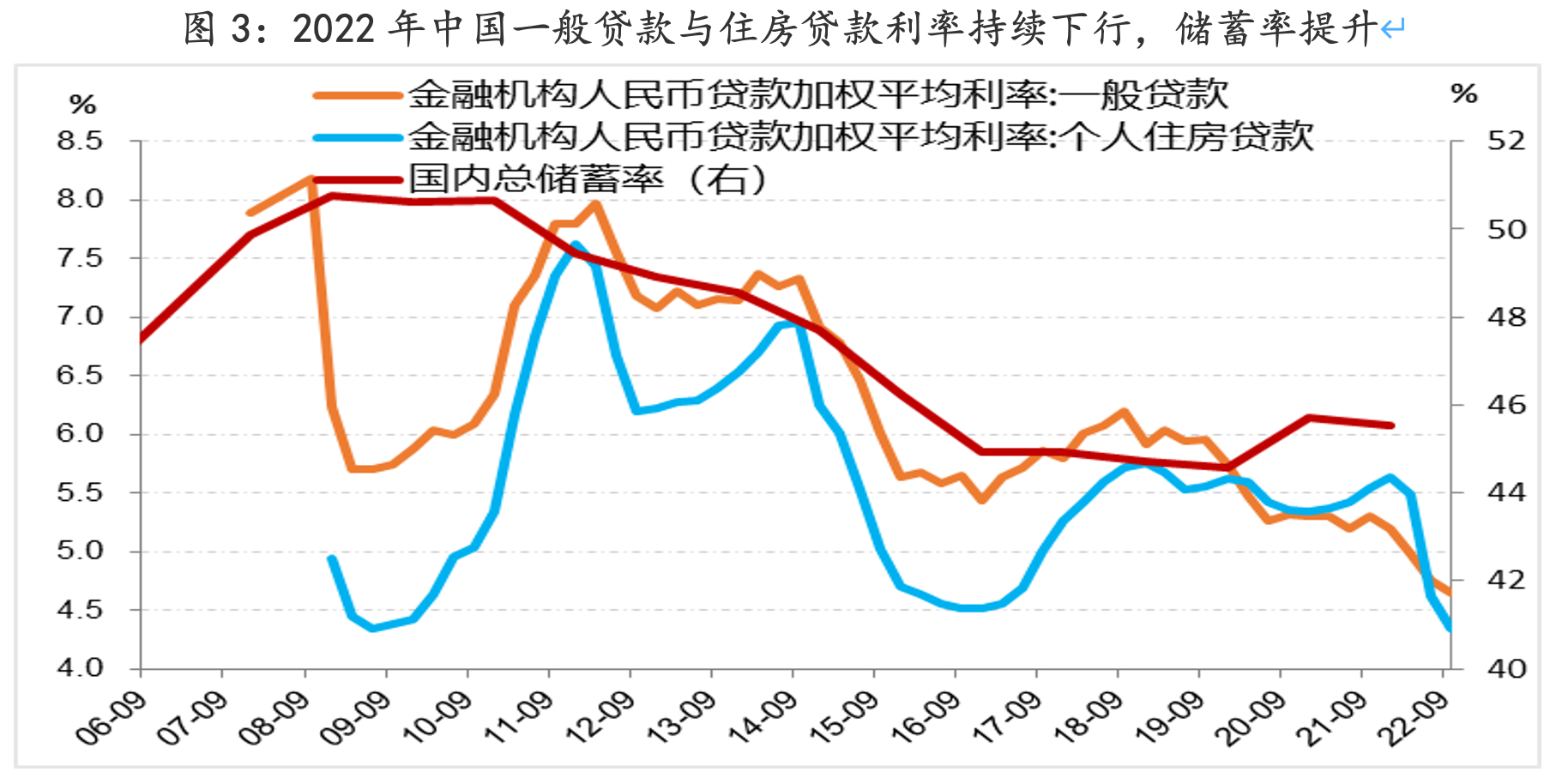

消费能力方面,当前中国居民储蓄率较高,此外利率下行,有利于居民消费复苏。尽管如此,消费能力最终还是要看居民就业与收入。疫情防控措施调整以及房地产托底政策出台,将有利于服务消费及地产行业就业与收入增长。另外在1月6日的第十九届中国改革论坛上,中国经济体制改革研究会会长、国家发改委原副主任彭森表示,2023年将有促进共同富裕大力度的举措出台,并强调政策将聚焦做大“蛋糕”与加大再分配调节力度。

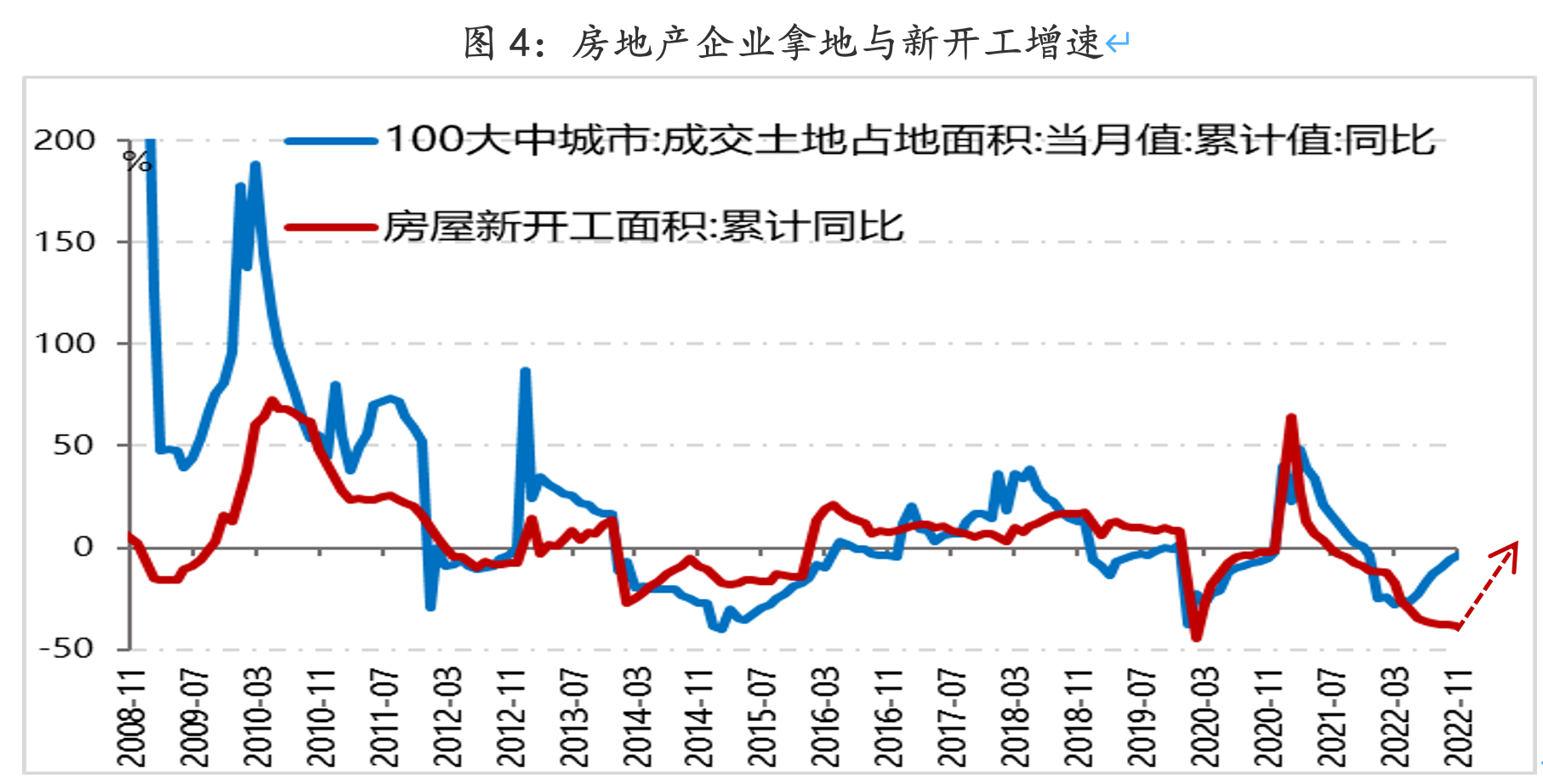

第二,房地产投资预期企稳回升,增速预期-2%~-4%。2022年1~11月中国房地产投资12.4万亿元,同比增长-9.8%,2023年房地产投资在地产政策支持下预期企稳回升。建安设备投资(包括建筑工程、安装工程、设备工具购置)与其他费用(土地购置费是主要部分,约占85%)是房地产投资的主要构成,占房地产投资比重约65%和35%。我们可以从房企新开工(领先建安投资约6个月)与拿地增速来跟踪房地产投资增速。在销售趋稳的情况下,预期房地产新开工面积增速回升至0附近。

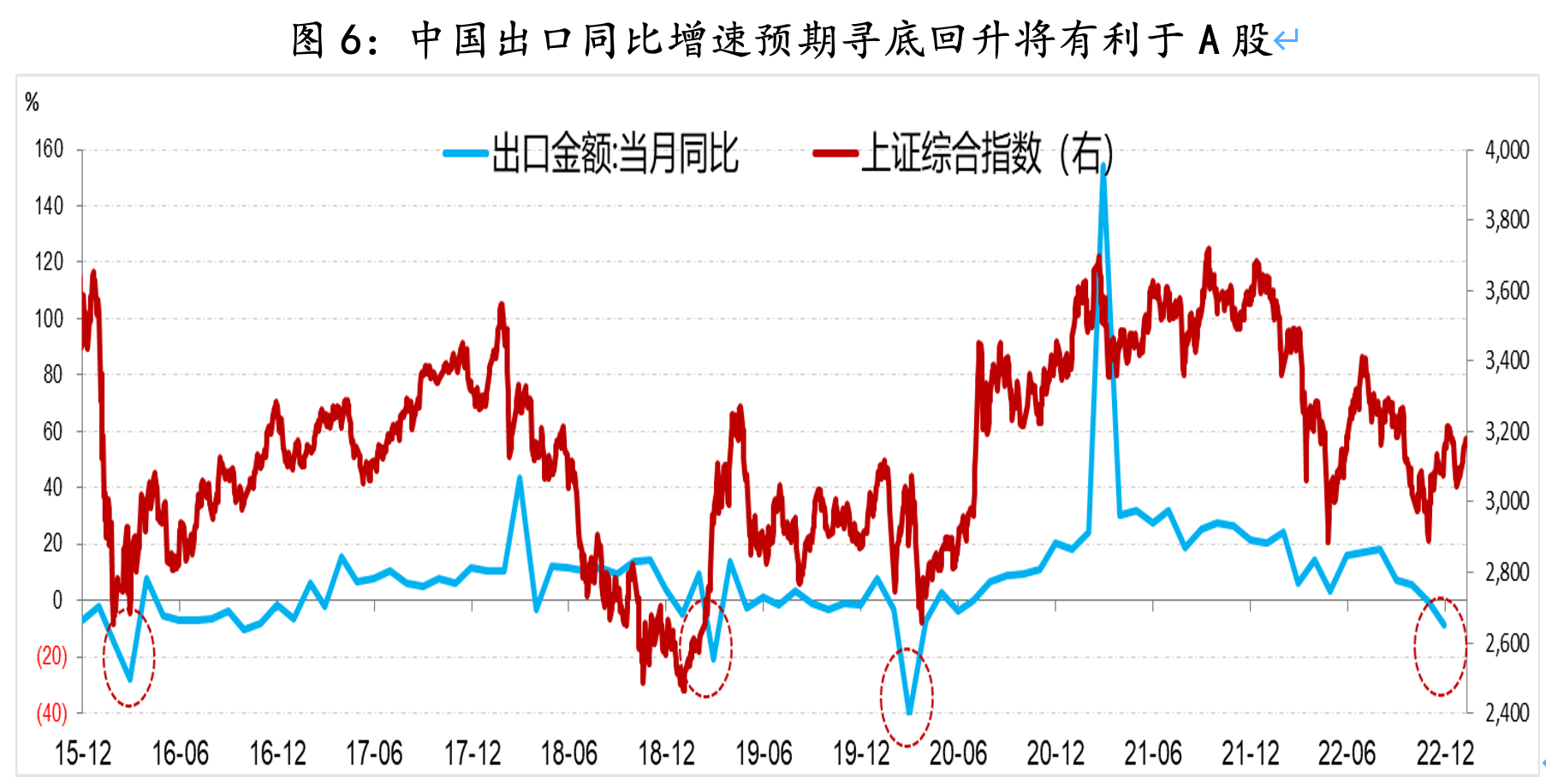

第三,随着美联储加息放缓,中国出口增速可能逐渐低位企稳。出口对中国经济及股市有重要影响,一方面影响民营企业就业与收入,另一方面影响中国央行资产负债表扩张。2023年随着美联储加息可能放缓,中国出口增速可能逐渐企稳。此外,中国向东盟及金砖四国出口占比超过24%,逐渐接近向欧美出口占比(30%~32%),且中国出口产品附加值在逐渐提升,这也使得中国出口下行空间预期有限。

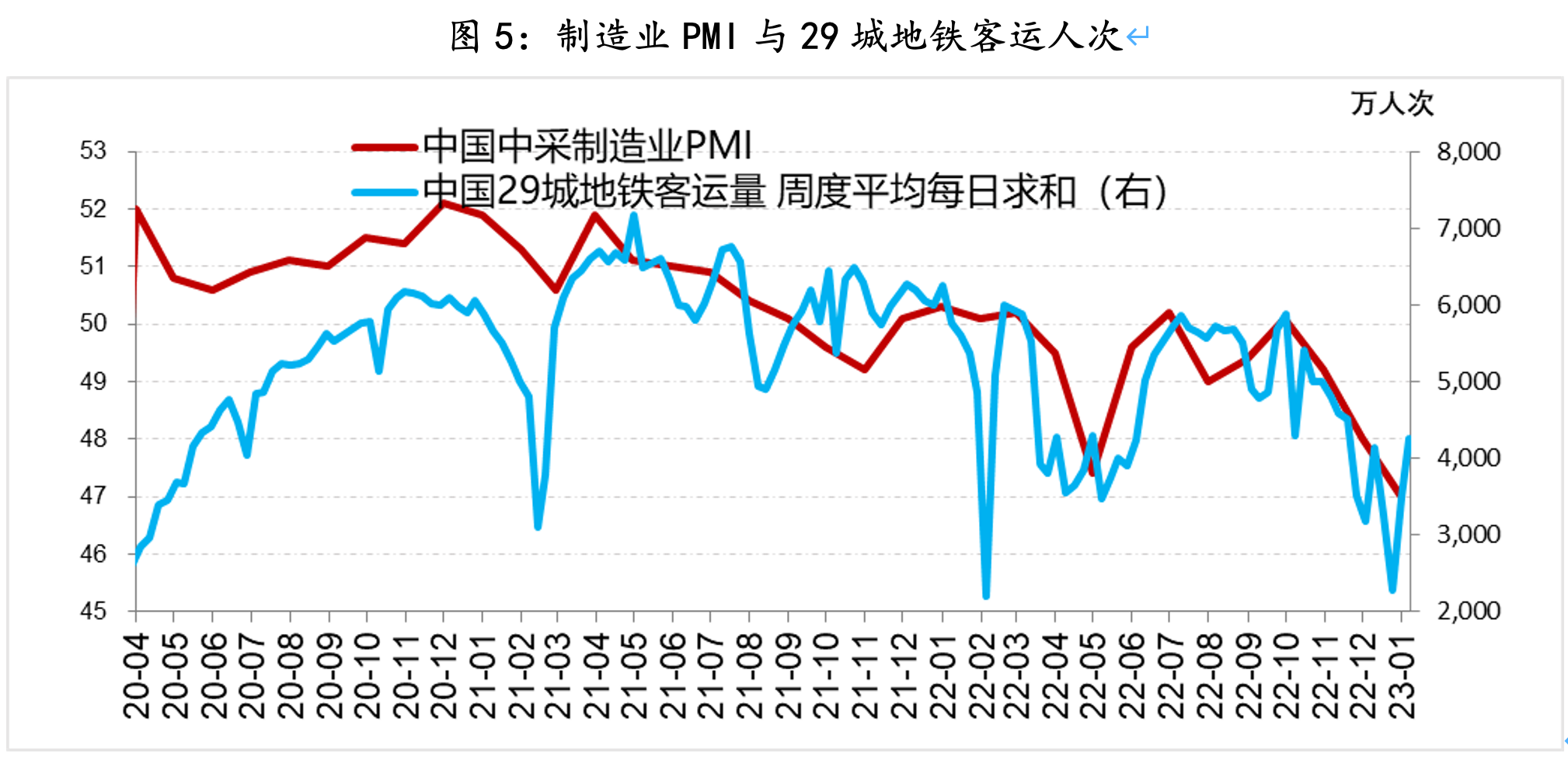

权益市场走势取决于企业利润、估值与风险偏好,对应跟踪指标包括国内PMI、社融增速以及海外环境。2022年中国财政与货币政策积极,财政提前下发3.65万亿元专项债,货币政策两次降准三次降息,但截至11月社融存量同比增速仅10%,制造业PMI48,远低于预期。回过头看,疫情封控叠加房地产“烂尾楼”风险是2022年宽信用“堵点”。

2023年展望权益市场估值与利润修复,上证综合指数有理由修复到3600~3800点一带。主要逻辑包括:

2023年疫情解封有望打开宽信用“堵点”,居民消费回升带动经济复苏。2022年底中央经济工作会议定调“稳经济、稳就业、稳物价”。随着疫情管控放开,经济活动及消费信心将逐渐回归,这对于上市公司利润及市场风险偏好修复是友好的。我们可以从出行、观影等高频数据来观察到消费修复。

美国经济预期偏“软着陆”,中国出口增速逐渐见底。中国经济有较强的出口依赖倾向,这缘于过去“出口-地产”的循环增长模式,过去中国A股与出口相关性较强。随着中国出口增速降低历史同期低点,叠加美联储加息在2023年上半年预期见顶,预期2023年下半年中国出口增速将逐渐企稳回升,这有利于A股企业利润见底回升。

美联储2023年加息见顶,逐渐有利于成长股估值回升。从过去经验看,美股下跌低点大部分在“末次加息之后,首次降息之前”。当前市场预期美国通胀2023年5月降低到4%~5%,届时美国联邦基金利率到达5%高点,美联储加息见顶,美股预期走强。此外,美联储加息放缓给了中国货币政策宽松空间,预期2023年央行依然会有1~2次降准+降息,支持房地产及消费的复苏。2023年中国社会融资规模存量同比增速温和回升到10.5%附近,有利于成长股估值抬升。

从结构上来看,2023年科技(军工、半导体、生物医药等)和消费行业可能跑赢大盘。

第一,中国经济结构转型,强调科技独立自主。二十大报告和2022年底中央经济工作会议中,安全都被当做当下经济发展一个重要主题。二十大报告强调“统筹发展与安全”,中央经济工作会议强调“产业政策要发展与安全并举”。在此背景下,中国政策将更多围绕发展独立自主、科技自立自强。

第二,美债收益率下行预期及中国宽信用政策,将导致科技股估值与风险偏好抬升。从过去经验来看,生物医药、军工、半导体指数与美债收益率有较强的负相关性。

第三,中国制造业有规模与成本优势,也在实现新的扩张与升级。2023年中国将开启新的产能周期。这一点其实从2020年开始已见端倪,随着这几年政策调整,中国经济结构调整逐渐具备环境与条件。

第一,中国消费依然有很大修复潜力。疫情前中国消费增速在8%附近,对应GDP增速在6%附近。截至2022年11月中国社会消费品零售总额同比仅-0.1%,远低于潜在消费水平。从修复空间看,消费回到正常水平是提振GDP增速的关键。

第二,疫情管控放松后消费场景重建。我们跟踪航空出行、观影餐饮等数据,1月以来各地已经逐渐恢复消费。当然消费反弹高度有待进一步观察,一方面需要观察政策支持,另一方面病毒变异相关数据依然是关注重点。

文章来源:《第一财经日报》